Former FTX CEO Sam Bankman-Fried (SBF) lançou um relatório de Subtack no qual detalhava a sua versão das contas do que aconteceu no FTX.

SBF alegou que “nenhum fundo foi roubado” e atribuiu o colapso à incapacidade da Alameda de se proteger adequadamente de uma quebra de mercado.

SBF plano de recuperação para FTX

SBF levou ao Twitter no dia 12 de Janeiro para argumentar que a FTX ainda poderia recuperar – o relatório do Subtack da SBF apoia estas reivindicações.

O antigo CEO – que está actualmente confinado à casa dos seus pais de acordo com os termos da sua fiança – alinhou a falha do FTX com “algures entre a da Voyager e a da Celsius”.

Ele deu três razões para a “implosão”, afirmando que a Alameda tinha 100 mil milhões de dólares em activos, que submetemos tanto a um crash do mercado como a “um crash extremo, rápido e direccionado precipitado pelo CEO da Binance”.

“a) Ao longo de 2021, o balanço da Alameda cresceu para cerca de $100b de Valor Líquido Patrimonial, $8b de endividamento líquido (alavancagem), e $7b de liquidez em caixa.

b) A Alameda não conseguiu cobrir suficientemente a sua exposição ao mercado. Ao longo de 2022, uma série de grandes crashes de mercado de grandes dimensões faz com que as acções camufladas e em crypto-leading diminuam em ~80% o valor de mercado dos seus activos.

c) Em Novembro de 2022, um crash extremo, rápido e direccionado precipitado pelo CEO da Binance tornou a Alameda insolvente “

Similitudes ao impacto do colapso do Capital das Três Flechas (3AC) nas trocas como a Celsius e a Voyager foram feitas ao papel da Alameda na queda da FTX.

No entanto, a SBF não abordou directamente o argumento de que a Alameda nunca deveria ter tido acesso aos fundos dos clientes em primeiro lugar ao fazer a comparação.

FTX.US solvência

SBF fez uma forte declaração sobre o estado do FTX.US, afirmando que:

“É ridículo que os utilizadores de FTX US ainda não tenham sido curados e recuperado os seus fundos”.

FTX.US alegadamente tinha mais de $350 milhões em dinheiro “para além dos saldos dos clientes”, de acordo com a SBF.

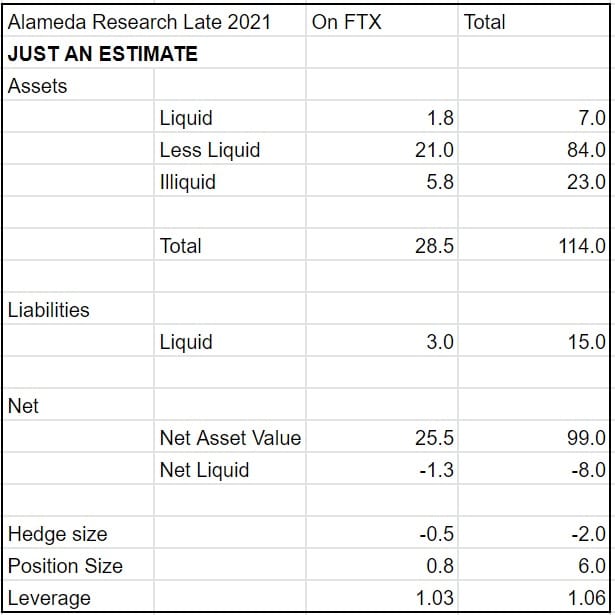

Abaixo encontra-se uma cópia da folha de cálculo partilhada pelo antigo CEO no relatório. Os números representam o estado da empresa na altura da remoção da SBF.

Fonte: Sambf.Substack

O potencial para que os clientes FTX.US fiquem completos tem sido consistentemente apoiado pela SBF, uma vez que afirmou que o braço americano da empresa nunca foi insolvente.

Conspiração legal

SBF continuou a sua narrativa de que as empresas legais envolvidas na insolvência conspiraram para forçar, através de processos de falência, a cobrança de taxas legais.

“[Sullivan & Crowell] e o [Conselho Geral] foram os principais partidos que me pressionaram e ameaçaram a nomear o candidato que eles próprios escolheram como CEO da FTX. “

Embora a firma jurídica Sullivan & Crowell afirmou que “tinha uma relação limitada e largamente transaccional com a FTX”, SBF revelou que era suficientemente próximo da firma para trabalhar fora dos seus escritórios quando se encontrava em Nova Iorque.

Senadores dos EUA – incluindo a Senadora Elizabeth Warren – divulgaram as suas preocupações sobre a Sullivan & o envolvimento de Crowell no caso prosseguiu.

Uma carta publicada por um grupo de senadores declarou que havia “preocupações sobre a imparcialidade” da firma.

“Em suma, a firma simplesmente não está em posição de descobrir a informação necessária para assegurar a confiança em qualquer investigação ou descoberta”.

SBF nega roubo de clientes

No relatório, a SBF apoiou a sua confissão de “inocência” declarando publicamente que não roubou fundos de utilizadores e está disposta a usar as suas acções Robinhood para tornar os clientes inteiros.

“Eu não roubei fundos, e certamente não guardei milhares de milhões. Quase todos os meus activos eram e ainda são utilizáveis para travar os clientes FTX”

Em contradição com as alegações de que a SBF se apropriou de depósitos de utilizadores para financiar apostas arriscadas pela Alameda Research, o antigo CEO apontou as condições do mercado global como a causa raiz do colapso.

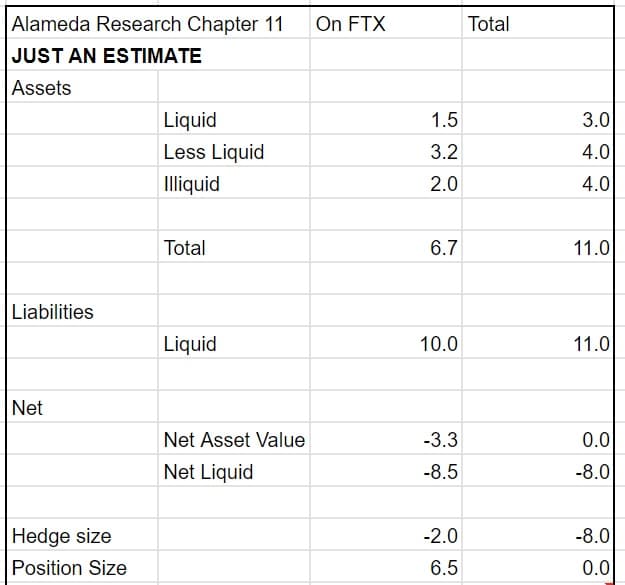

A tabela abaixo apresenta o balanço da Alameda em milhares de milhões, segundo a SBF.

Fonte: Sambf.Substack

Baseada na informação, a SBF alega que o seu património de “SOL por si só foi suficiente para cobrir o empréstimo líquido”.

SBF argumenta que a posição ilíquida da Alameda de “~$8b parecia razoável e não muito arriscada”. Contudo, após um declínio de 94% no valor do activo líquido durante 2022, “os cem biliões de activos tinham apenas alguns biliões de dólares de sebes”, o que era insuficiente para suportar as suas necessidades.

Em vez de tomar qualquer posse efectiva dos acontecimentos, SBF recontou uma lista de macro factores que afectaram a posição da Alameda, incluindo dar um tiro no antigo co-CEO da Alameda, Sam Trabucco.

“-BTC caiu 30%

-BTC caiu mais 30%

-BTC caiu mais 30%

-aumento das taxas de juro reduzidas a liquidez financeira global

-Luna foi para $0

-3AC explodiu

-O co-CEO da Alameda desistiu

-Voyager explodiu

-BlockFi quase explodiu

-Celsius explodiu

-Genesis começou a encerrar

-A liquidez de empréstimo/empréstimo da Alameda passou de ~$20b no final de 2021 para ~$2b no final de 2022″

A par destes eventos, a SBF citou questões de liquidez nos mercados de criptografia como responsáveis pelos problemas da Alameda.

“Liquidity dried up-in borrow-lending markets, public markets, credit, private equity, venture, and pretty much all else. Quase todas as fontes de liquidez em cripto – incluindo quase todas as carteiras de crédito – esgotaram-se ao longo do ano”

Com o cenário preparado para mostrar a forte posição da Alameda de cerca de 10 mil milhões de dólares em valor patrimonial líquido em Outubro de 2022 num mercado turbulento de ursos, a SBF continuou o artigo para ir na ofensiva contra o CEO do Binance CZ.

Novembro 2022

SBF começou uma secção intitulada ‘The November Crash’, destacando os tweets da C.Z. e a campanha de relações públicas contra o FTX.

“Depois veio o fatídico tweet da CZ, após uma campanha de relações públicas extremamente eficaz de meses contra o FTX e o crash”.

até Novembro de 2022, SBF alegou que as sebes da Alameda “na medida em que existiam, tinham funcionado”. No entanto, o que aconteceu a seguir foi alegadamente direccionado directamente para FTX e Alameda.

Universidade de 2022.

“O acidente de Novembro foi um ataque direccionado aos bens detidos pela Alameda, não um movimento de mercado alargado”.

Foi em 7 de Novembro de 2022 e 8 de Novembro de 2022 que a SBF acredita que a Alameda se tornou “claramente insolvente”. A tabela abaixo detalha o balanço da Alameda no momento da apresentação do Capítulo 11, de acordo com SBF.

Fonte: Sambf.Substack

Once Alameda tornou-se insolvente, a SBF argumentou que a corrida ao banco em perseguição derrubou o equilíbrio causando o colapso do grupo. Neste ponto do relatório, a SBF reconhece finalmente a ligação directa entre a Alameda e a FTX, ao confirmar que “a Alameda tinha uma posição de margem aberta na FTX; e a corrida ao banco transformou essa iliquidez em insolvência”.

No entanto, a SBF não conseguiu resolver se a posição de margem da Alameda estava relacionada com fundos de clientes ou activos de propriedade da FTX. Na realidade, a SBF parece estar a posicionar o evento para fazer comparações com o 3AC, contra o qual não foram apresentadas acusações criminais. A SBF enfrenta até 100 anos de prisão pelo seu envolvimento no colapso.

“Nenhum fundo foi roubado. A Alameda perdeu dinheiro devido a um crash do mercado, não foi adequadamente protegida – como o Three Arrows e outros fizeram este ano. E a FTX foi afectada, como a Voyager e outras foram anteriormente.”

SBF terminou o relatório declarando que tinha a intenção de detalhar o conteúdo do relatório no Comité de Serviços Financeiros da Câmara dos Estados Unidos em 13 de Dezembro de 2022, mas não pôde fazê-lo devido à sua detenção.