Centralne giełdy odgrywają ważną rolę na rynku BTC. Jednak od 2020 r. nieufność wobec giełd rośnie, ponieważ posiadacze BTC stosują maksymę „nie twoje klucze, nie twoje monety”. Postawa ta została zaostrzona przez upadek FTX. Analiza sytuacji w łańcuchu

Giełdy: pośrednicy o malejącym wpływie

Od 2010 r. scentralizowane giełdy (CEX) odgrywają główną rolę na rynku BTC, zapewniając rozwiązania wejścia i wyjścia dla inwestorów detalicznych, prywatnych i instytucjonalnych.

Jednak od kilku lat nieufność wobec CEX-ów rośnie, ponieważ posiadacze BTC stosują maksymę „nie twoje klucze, nie twoje monety”, przechowując swoje aktywa autonomicznie.

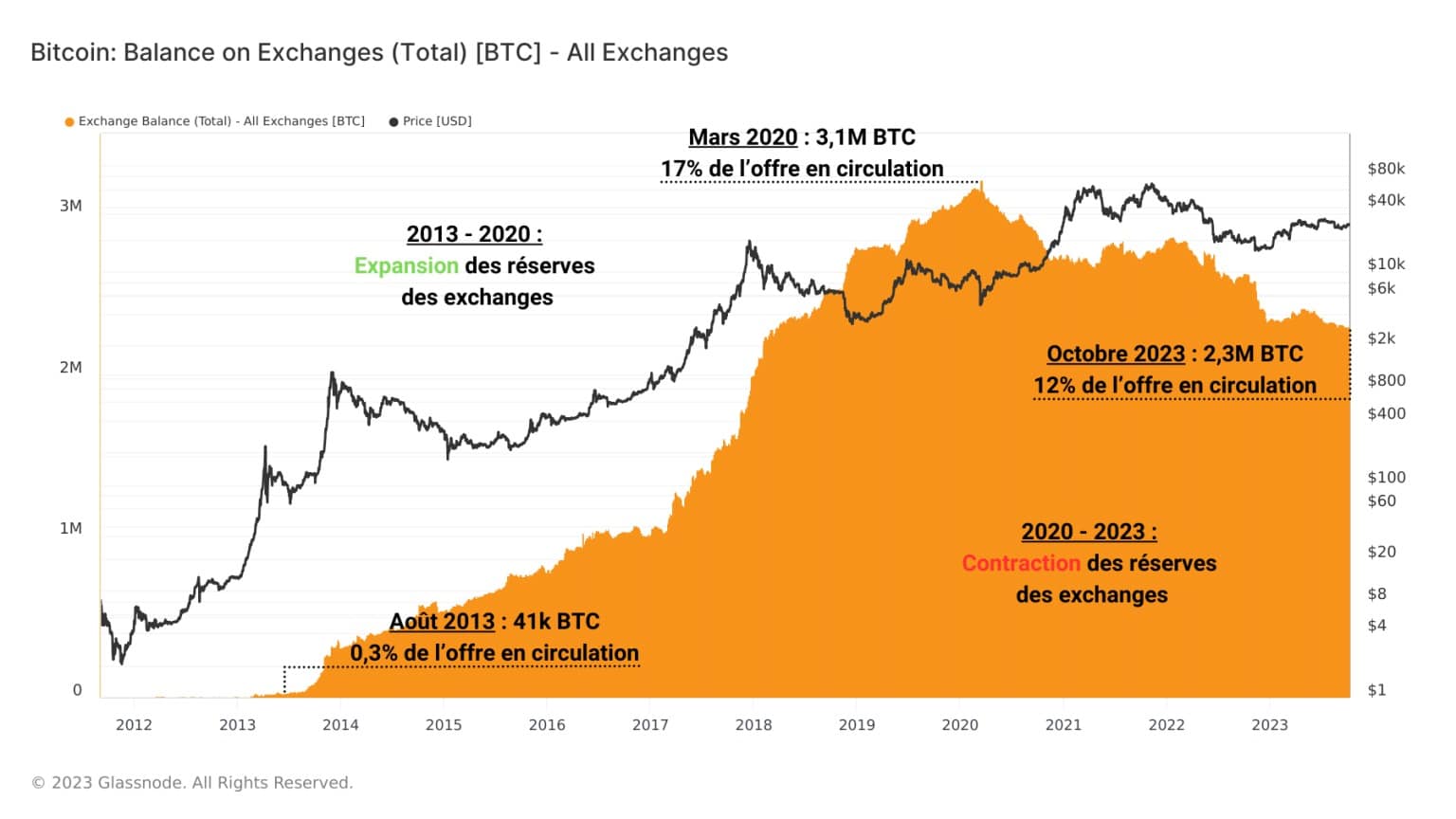

Rysunek 1: Rezerwy BTC giełd

Dzisiaj przeanalizujemy dynamikę przepływów rezerw CEX oraz relacje inwestorów krótkoterminowych (STH) i długoterminowych (LTH) z tymi platformami.

Punkt pierwszy: od marca 2020 r. całkowite rezerwy giełdowe spadły z 3,1 mln BTC do prawie 2,3 mln BTC obecnie, co stanowi 12% podaży w obiegu.

W rezultacie przytłaczająca większość istniejących BTC pozostaje w autonomicznym posiadaniu, a jedynym związkiem z giełdami jest ich potencjalna przydatność w ułatwianiu wejść i wyjść.

Rezerwy i odpływy z giełd

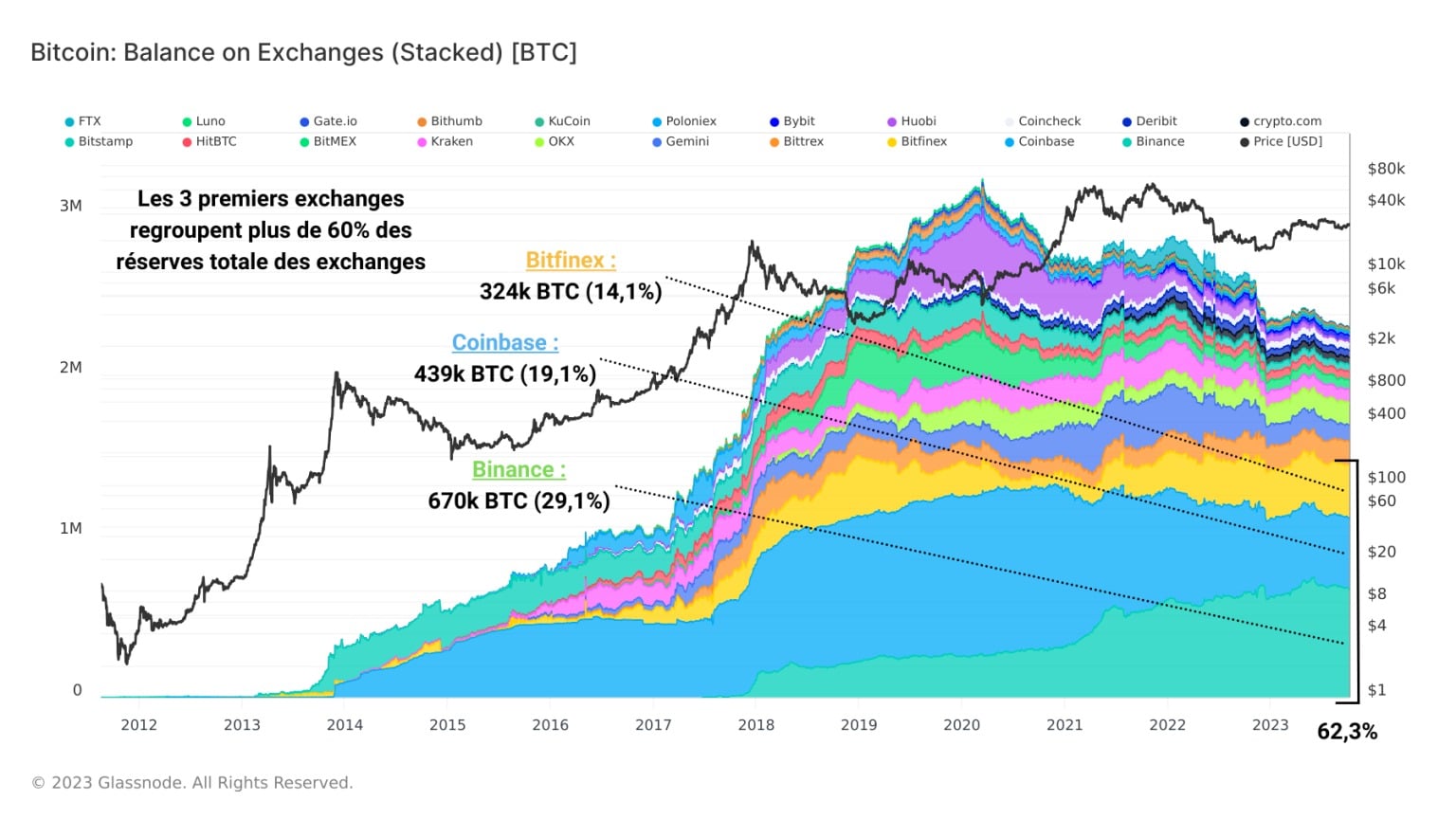

Oddzielając podaż utrzymywaną pomiędzy różnymi giełdami, wydaje się, że garstka z nich faktycznie koncentruje większość rezerw.

Same trzy giełdy z największymi rezerwami BTC (Binance, Coinbase i Kraken) odpowiadają za ponad 60% całkowitej podaży związanej z giełdami.

Platforma Binance odpowiada za prawie 30% wszystkich BTC zdeponowanych lub przechowywanych na giełdach CEX, z 670 000 BTC pod jej kontrolą.

Rysunek 2: Rezerwy BTC giełd

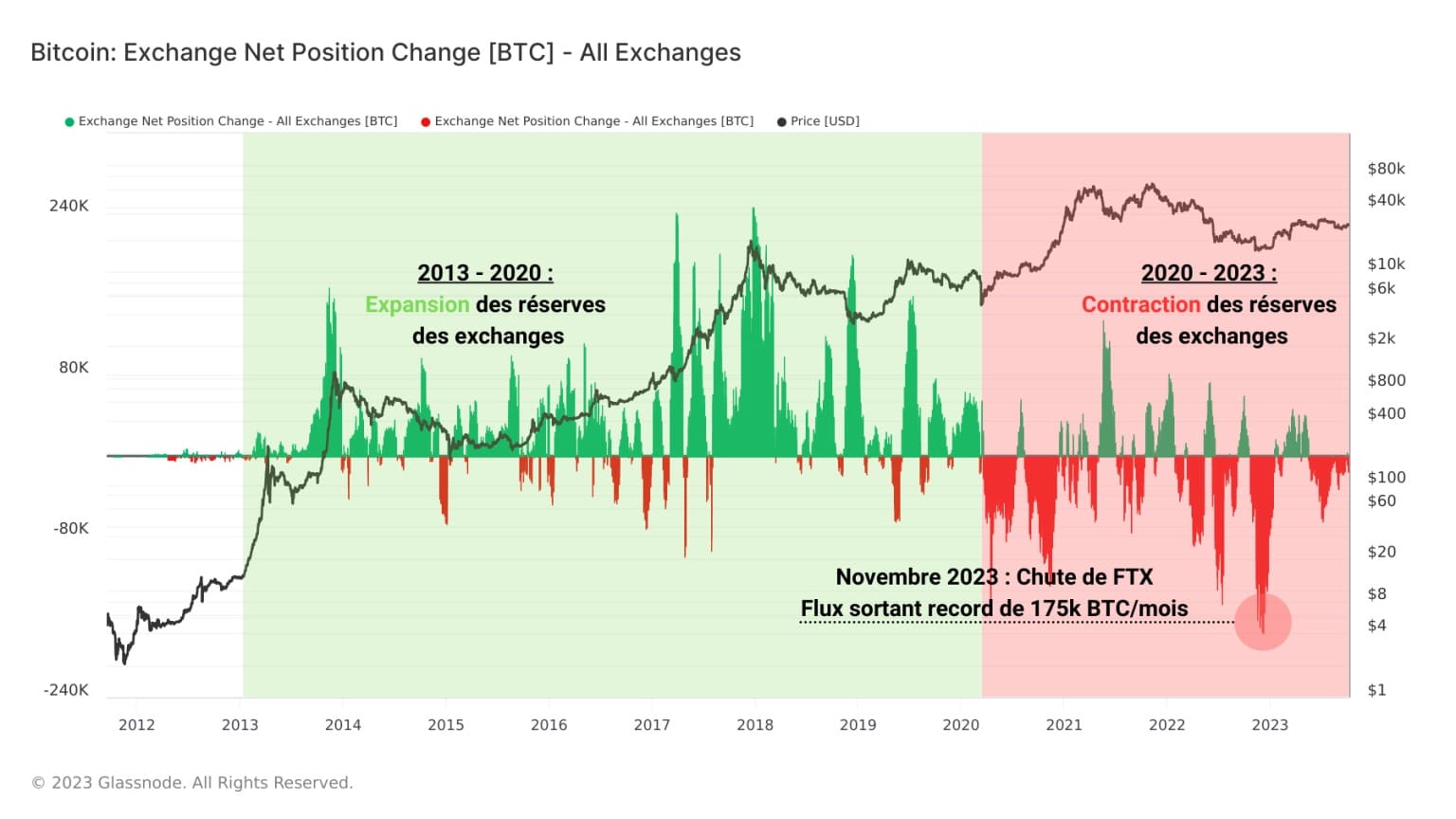

Mierząc średnią miesięczną przepływów netto (wpłaty – wypłaty) na wszystkich giełdach, możemy zidentyfikować dwa okresy o różnych cechach:

- 2013-2020: Ekspansja rezerw walutowych i dominacja depozytów netto. Młody rynek BTC jest zalewany BTC od górników, które często przechodzą przez giełdy, zanim zostaną nabyte przez inwestorów;

- Od marca 2020 r.: Kurczenie się rezerw walutowych i dominacja netto wypłat. Rynek BTC dojrzewa, a posiadacze BTC stopniowo przechodzą na niezależne przechowywanie swoich aktywów.

Rysunek 3: Przepływy netto z giełd

Obecna dynamika wypłat osiągnęła swój szczyt w listopadzie 2023 r. wraz z upadkiem giełdy FTX. W niecały miesiąc ponad 150 000 BTC opuściło CEX, większość w widoczny sposób opuszczając Coinbase.

Nadchodzące przepływy i posiadacze krótkoterminowi

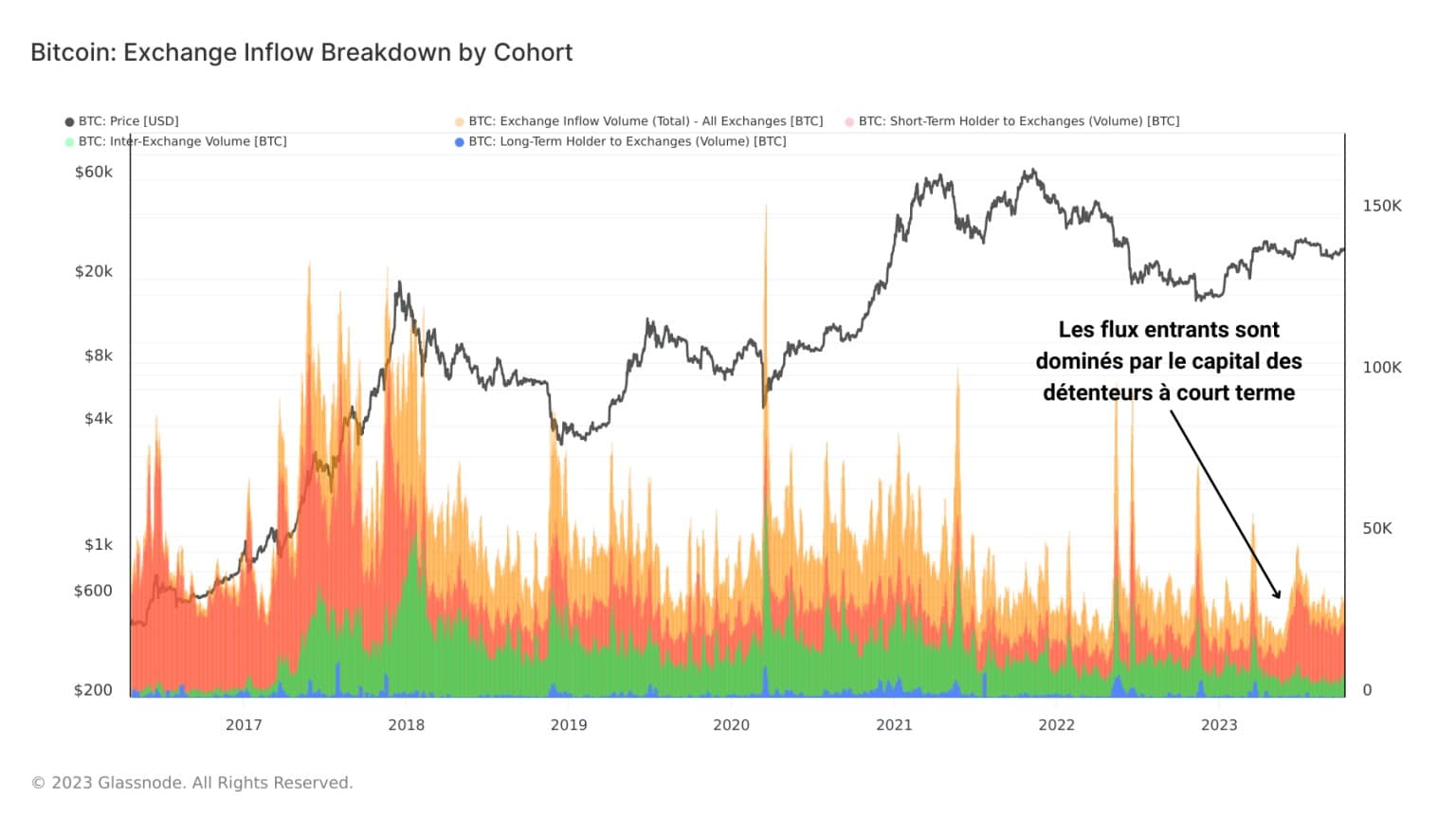

Skupiając się na obecnej dynamice napływów na giełdy możemy określić, które grupy osób najczęściej wchodzą w interakcje z tymi platformami i poszukują płynności.

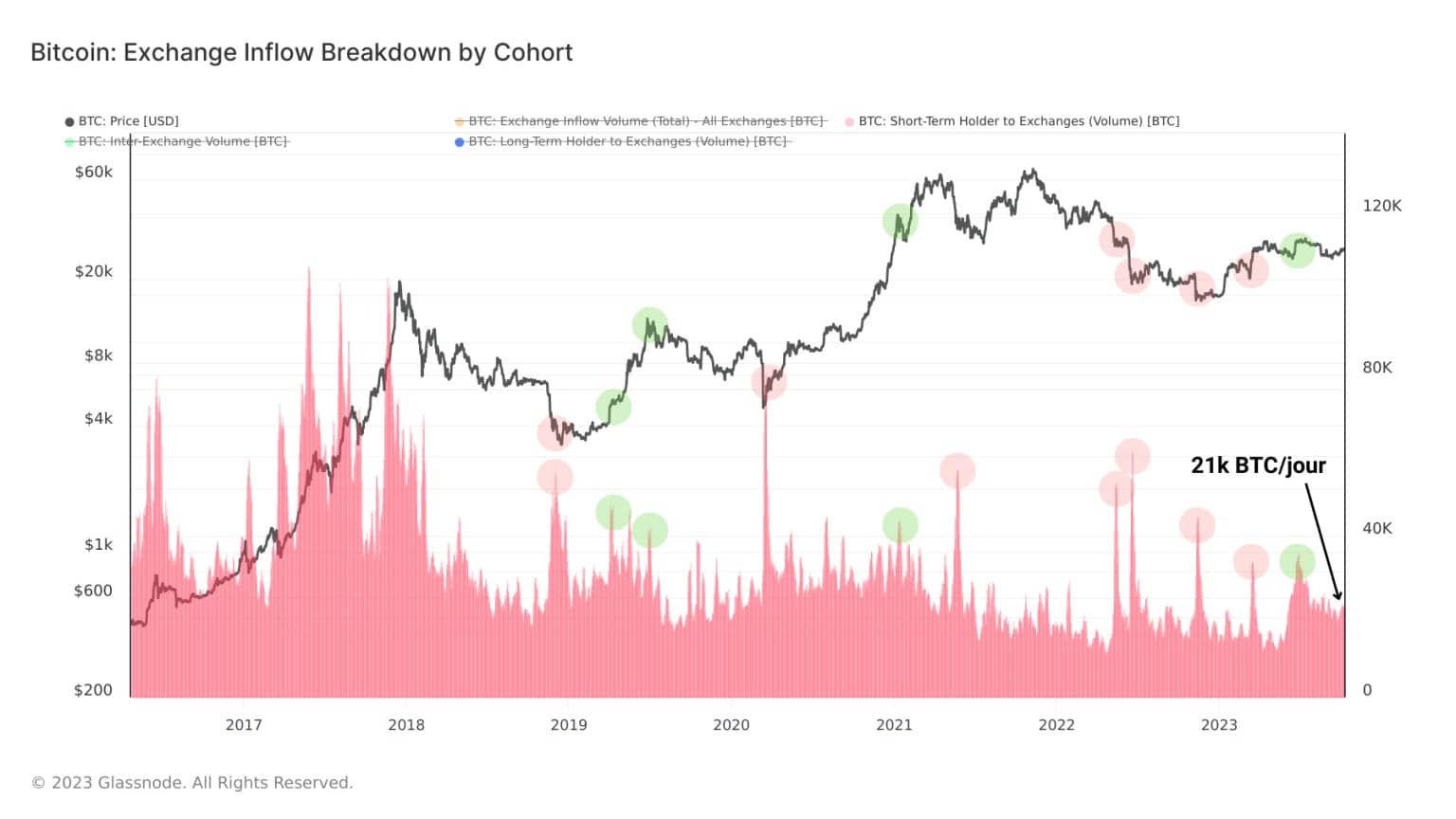

Od lipca i drugiego wzrostu ceny BTC w kierunku 30 000 USD, przepływy kierowane z portfeli inwestorów krótkoterminowych (STH) na CEX wzrosły niemal dwukrotnie i stanowią obecnie ponad 60% dziennych depozytów.

Wydaje się, że ta kohorta jest najbardziej aktywna na giełdach, ze szkodą dla inwestorów długoterminowych (LTH), którzy odnotowują bardzo niskie wolumeny depozytów.

Figure 4: Exchange inflows

Jeśli wyodrębnimy przepływy przychodzące z STH na giełdy, możemy poczynić dwie obserwacje:

- Szczytowe wolumeny depozytów STH wskazują na okresy dużych wydatków spowodowanych epizodami wysokiej zmienności byczej (realizacja zysków) lub zmienności niedźwiedziej (realizacja strat);

- Od czasu realizacji zysków w lipcu na poziomie około 30 000 USD, wolumeny depozytów STH wzrosły z około 10 000 BTC dziennie do ponad 20 000 BTC dziennie.

Aktywność ta powinna być ściśle monitorowana, ponieważ może pozwolić nam, poprzez pomiar stopnia zysków/strat wysyłanych na giełdy CEX, uzyskać wskaźnik zastępczy dla nastrojów kohorty i jej wpływu na cenę BTC.

Rysunek 5: Wpływy od posiadaczy krótkoterminowych

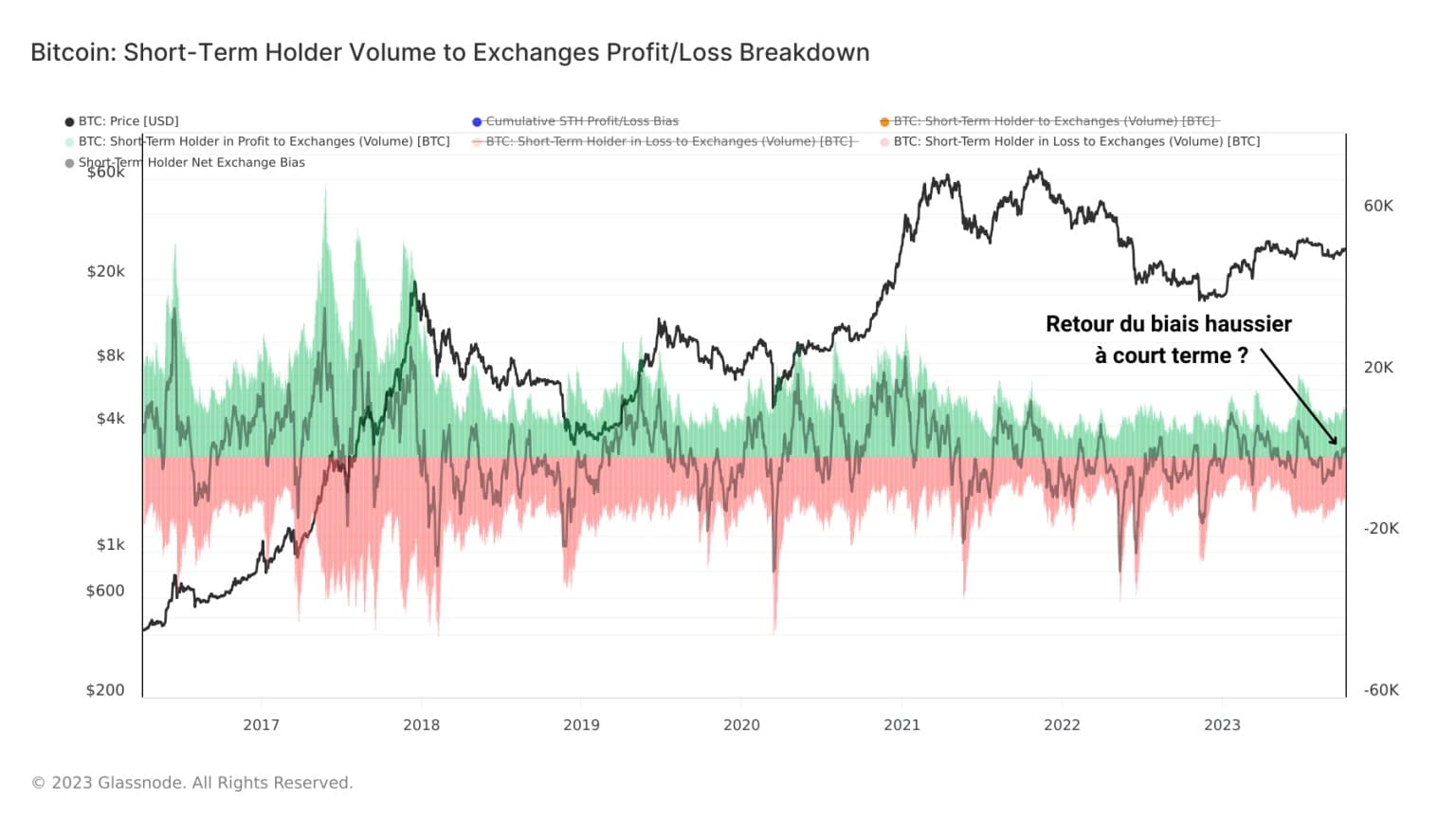

Poniższy wykres przedstawia wolumeny BTC w zyskach/stratach wysyłanych na giełdy przez STH. Obliczając zysk lub stratę netto (wolumen zysku – wolumen straty), uzyskujemy jasną reprezentację zachowań kohorty w zakresie wydatków.

W ten sposób możemy wyróżnić okresy wysokich strat (negatywny sentyment) i wysokich zysków (pozytywny sentyment).

Rysunek 6: Przepływy zysków/strat netto posiadaczy krótkoterminowych

Możemy zatem zauważyć, że rok 2023 charakteryzował się kolejnymi okresami realizacji zysków w styczniu, marcu, kwietniu i lipcu, po czym między sierpniem a wrześniem nastąpił okres umiarkowanej realizacji strat.

Obecnie dominacja wolumenów realizacji zysków wskazuje na powrót pozytywnych nastrojów, co sprzyja kształtowaniu się krótkoterminowego byczego nastawienia na rynku.

Podsumowanie tej analizy on-chain Bitcoina

Dane z tego tygodnia wskazują, że wpływ giełd na podaż i rynek BTC spada od 2020 r., o czym świadczy masowy exodus BTC do suwerennych portfeli.

Zachowanie to zostało zaostrzone przez upadek FTX, który doprowadził do powrotu nieufności i prawdziwego exodusu posiadaczy BTC z CEX-ów.

Podczas gdy same Binance, Coinbase i Bitfinex odpowiadają za prawie 62% całkowitych rezerw giełdowych, wydaje się, że większość BTC wycofanych ze scentralizowanych platform od 2020 r. pochodzi z Coinbase.

Obecnie podmioty najczęściej korzystające z giełd CEX to posiadacze krótkoterminowi, którzy w ostatnim czasie wysyłali duże ilości BTC na giełdy w celu osiągnięcia zysku, sygnalizując powrót pozytywnych krótkoterminowych nastrojów.