Въпреки че платформата ѝ стартира едва през 2020 г., Aave (AAVE) изпревари утвърдения си конкурент Compound (COMP) и увеличи пазарната си капитализация осем пъти в рамките на половин година.

В индустрия с много бързи възходи и стремглави падения мнозина се питаха дали платформата има сили да остане централна институция в DeFi кредитирането.

Почти 2 години по-късно Aave все още е силна, особено по отношение на някогашния си близък съперник.

В тази статия ще разгледаме по-отблизо силните и слабите страни на двете платформи и ще обясним защо Aave успя да изпревари Compound.

Сравнение на Aave и Compound TVL

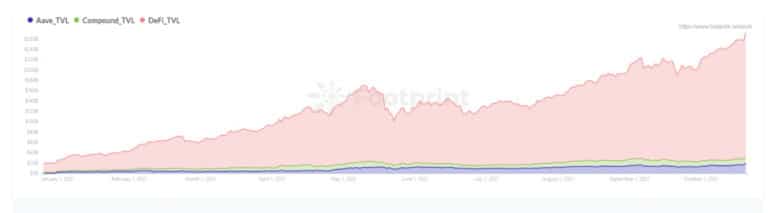

TVL (от януари 2021 г.) – Footprint Analytics

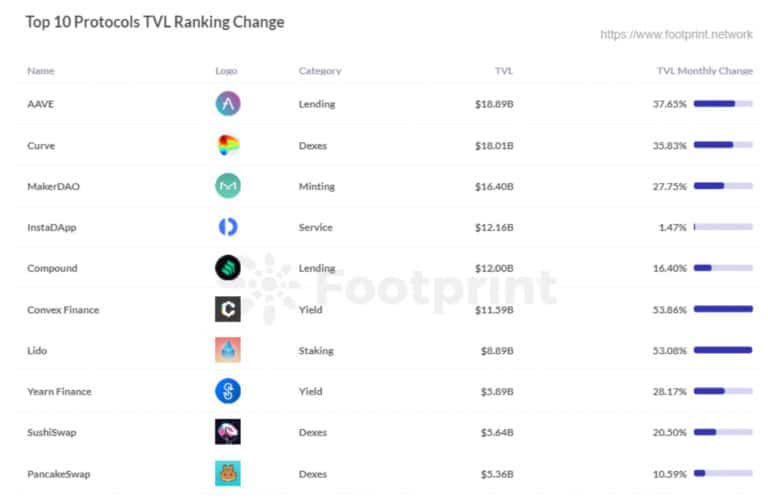

На 20 октомври пазарът на DeFi е надхвърлил 200 млрд. долара в обща блокирана стойност (TVL) – 241,575 млрд. долара, като TVL на Aave придобива най-голям дял – 18,89 млрд. долара. Следват кредитните протоколи Curve (18,01 млрд. долара), MakerDAO (16,4 млрд. долара) и Compound (12 млрд. долара).

Последни промени в класацията на 10-те най-големи платформи за TVL – Footprint Analytics

В областта на кредитирането TVL на Aave е изпреварила значително Compound през последните шест месеца. Това може да се отдаде на нейния модел, който е подобен на традиционното финансиране, и на способността ѝ да оперира с активи, криптирани от Financial Conduct Authority.

Сравнение на пазарната капитализация

Към 20 октомври Aave продължава да е джудже в индустрията за DeFi кредитиране и заемане с пазарна капитализация от над 4 млрд. щатски долара спрямо 1,97 млрд. долара на последната.

Съществуват още два показателя, които показват силната позиция на Aave в бъдеще.

Aave VS Compound Market Cap (since January 2021) – Footprint Analytics

На първо място, нейното циркулиращо предлагане от 82% е по-високо от 61% на Compound, което показва по-малък инфлационен натиск.

Второ, в Aave не е имало сериозни инциденти със сигурността, което показва по-добри механизми за сигурност, вероятно предпочитани от вложителите.

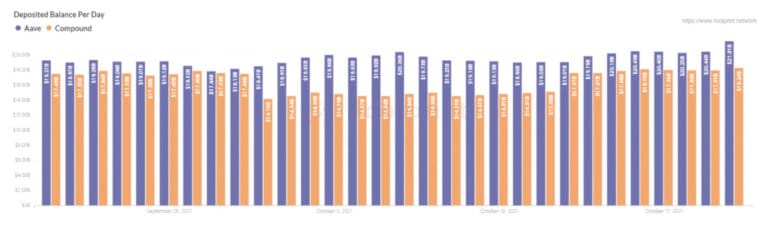

Обемът на депозитите на Aave е доминиращ

Обемът на депозитите на Aave от приблизително 21 млрд. долара остава по-висок от приблизително 18 млрд. долара на Compound. Преди това Compound започна да работи със субсидирано кредитиране и добив (прикрито повиши доходността на депозитите и понижи лихвите по кредитите, за да се конкурира с Aave). Днес Aave се е насочила към кредитиране и добив, съчетани със субсидиите за депозити и кредитиране на Polygon. Предимството на Compound по отношение на лихвените проценти до голяма степен е изчезнало като страничен ефект от преговорната сила на екосистемата на Aave.

Депозитен баланс на Aave VS Compound (от септември 2021 г.) – Footprint Analytics

Екипът на Aave продължава да се фокусира върху иновациите, като същевременно е силно осведомен за риска, и своевременно коригира посоката на продукта при възникване на проблеми, което прави платформата по-сигурна.

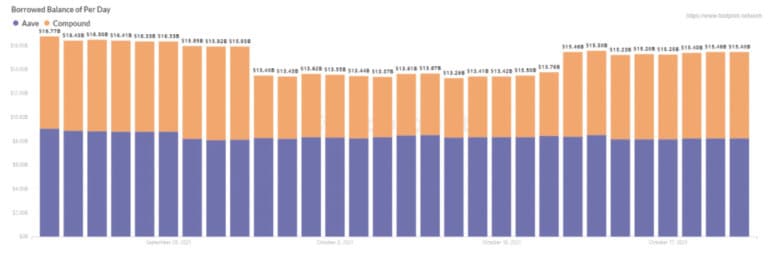

Могат ли потребителите на Aave да отпускат повече активи, отколкото Compound?

Данните за предходния месец показват, че балансът на заемите на Aave се е изравнил с над 8,2 млрд. долара на ден, което все още е по-високо от баланса на заемите на Compound от 5-7 млрд. долара, като общата волатилност е малка.

Баланс на заемите на Aave спрямо Compound (от септември 2021 г.) – Footprint Analytics

Aave поддържа по-широко разнообразие от токени, което позволява на потребителите да заемат повече активи и да разполагат с по-голяма ликвидност. Някои от споразуменията за лихви на Aave също се смятат за по-иновативни и имат някои предимства пред Compound, като необезпечени светкавични заеми, суапове на лихви и мандати за кредитни линии. Но от друга страна, те са свързани със сравнително високи лихвени проценти и такси за отпускане на заеми.

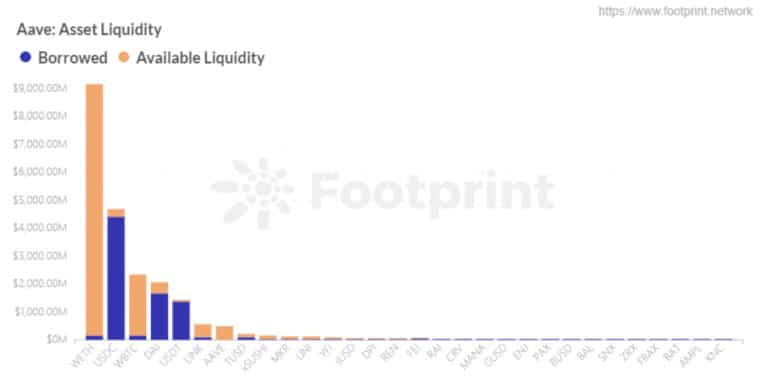

Най-новото разпределение на ликвидността на активите на Aave – Footprint Analytics

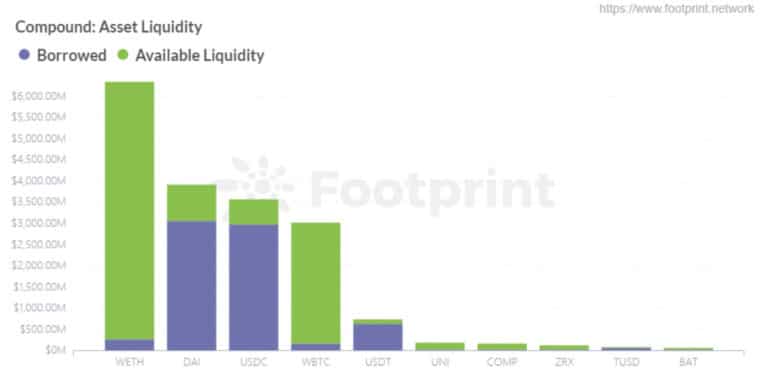

Последното разпределение на ликвидността на активите на Съединението – Footprint Analytics

Aave и Compound поддържат различни криптовалути, включително стабилни монети като DAI, USDC и USDT, и нестабилни монети като WBTC и UNI. При Aave потребителите залагат основно ETH, за да заемат USDC, DAI и USDT. При Compound потребителите залагат ETH, за да заемат DAI и USDC. Въпреки че предлагането на DAI и USDC е приблизително еднакво, първото има по-голямо търсене от второто.

Заслужава да се отбележи също, че Aave е един от малкото лицензирани проекти и е свободно конвертируем в Обединеното кралство.

Различия при ликвидация

Понастоящем съществуват два традиционни метода на ликвидация: аукционният формат на MakerDao и методът на ликвидация на Aave и Compound, които работят на принципа „първи дошъл, първи обслужен“.

Compound определя ликвидационна линия от 75%, както и лихвен процент, който задейства ликвидацията при достигане на 100%. Въпреки това само 50 % от активите му ще бъдат ликвидирани.

Aave, от друга страна, има 5% предпазна възглавница, която намалява риска, особено за новите потребители.

Заключение

В обобщение, Aave продължава да доминира над Compound, главно поради следните точки:

- Aave е по-агресивна в областта на иновациите и разширяването на бизнеса, като има повече видове токени, пуснати на платформата ѝ, и придобива относителна тяга при необезпеченото светкавично кредитиране, автоматизираните маркетмейкъри, мандатите за кредитни линии и при традиционната финансова индустрия.

- На 19 октомври 2021 г. Aave TVL достигна исторически връх, който стана възможен благодарение на екипа зад компанията, чийто фокус е върху безопасността, управлението на риска и продуктовата стратегия.

- Aave напредна много по-бързо по отношение на спазването на изискванията за намаляване на риска.