Als centrale banken over de hele wereld kijken naar CBDC’s, zijn sommige cryptobeleggers bezorgd. Ze zouden dat echter niet moeten zijn – hier is waarom.

Door middel van centraal bankieren heeft de Amerikaanse overheid al aangetoond dat het toegang heeft tot oneindig geld printen. Als het een CBDC lanceert – centrale bank digitale valuta – wat zou dat betekenen voor de waarde van crypto-activa?

Why Would a Digital Dollar Be Useful?

Heb je je ooit afgevraagd waarom je wel bankoverschrijvingen kunt doen via je bankapp, maar niet buiten de bankuren, ook niet in het weekend? De mobiele app – en het internet – werken immers net zo goed 24/7. Om dit te begrijpen, moeten we het belangrijkste verschil begrijpen tussen een elektronische dollar (de dollar waartoe u toegang hebt via de app van uw bank) en een digitale dollar (een CBDC). Dit helpt ons te begrijpen waarom de digitale dollar überhaupt nodig zou zijn.

De bank app mag dan uw geldstortingen hebben gedigitaliseerd, maar de relatie tussen de Federal Reserve en commerciële banken werkt nog steeds hetzelfde:

- De Fed regelt interbancaire betalingen, vrij van risico, en zorgt zo voor liquiditeit en financiële stabiliteit.

Door rekeningen aan commerciële banken te verstrekken, fungeren ze als monetaire brug tussen de Fed en het publiek. - De contanten onder controle van commerciële banken kunnen worden uitgegeven als elektronische fondsen, maar de banken zijn verplicht om USD in te wisselen in een 1:1 verhouding.

Met andere woorden, het geld dat commerciële banken aan het publiek uitgeven, kan worden gezien als een soort stablecoin, gekoppeld aan de dollar van de Fed. Het monetaire systeem ontleent zijn geloofwaardigheid aan deze vaste wisselkoers. Bovendien zorgen depositoverzekering en regelgevend toezicht ervoor dat het geld van de Fed en dat van de commerciële banken onderling uitwisselbaar zijn.

Door alle tussenpersonen die bij het proces betrokken zijn, is er echter veel wrijving. Een voorbeeld: het ACH-netwerk (Automated Clearing House) kan in het weekend geen betalingen afwikkelen omdat de Federal Reserve dan niet werkt.

Hoewel bedrijven dus 24/7 betalingen kunnen accepteren via software zoals Wave, heeft uw mobiele app geen 24/7 toegang tot elektronische geldovermakingen.

Welke andere problemen zou de digitale dollar oplossen?

Het hebben van bankuren in dit tijdperk van wereldwijde interconnectiviteit en 24/7 online diensten is duidelijk achterhaald. De digitale dollar zou deze traditie volledig elimineren.

Omdat er niet zoveel tussenpersonen nodig zouden zijn, zouden zowel binnenlandse als internationale betalingen sneller en tegen lagere kosten worden afgewikkeld. Het belangrijkste is misschien wel dat je voor de digitale dollar niet eens een bankrekening nodig hebt, maar alleen een portemonnee via een mobiele app.

Tenslotte zou de digitale dollar het krachtigste monetaire wapen worden dat ooit is bedacht tegen witwassen en belastingontduiking. De reden is simpel; alle transacties zouden op elk moment traceerbaar zijn.

Hoe zou de Digitale Dollar werken?

Volgens de BIS (Bank voor Internationale Betalingen) onderzoekt 86% van ’s werelds centrale banken CBDC’s. China is echter de enige natie die ze al heeft getest. China’s digitale yuan (e-CNY) is tot nu toe gebruikt in meer dan 1,32 miljoen betaalscenario’s, goed voor 5,4 miljard dollar aan transactievolume.

Zonder twijfel houden de belangrijkste centrale banken nauwlettend in de gaten hoe e-CNY presteert, waaronder de Fed, dus het is zeer nuttig om eens dieper in te gaan op hoe het werkt. Allereerst blijkt e-CNY gebaseerd te zijn op DLT (distributed ledger technology), niet op blockchain op zich. Het verschil tussen DLT en blockchain is dat de laatste cryptografisch gekoppelde gegevensblokken creëert, waardoor het record onveranderlijk is.

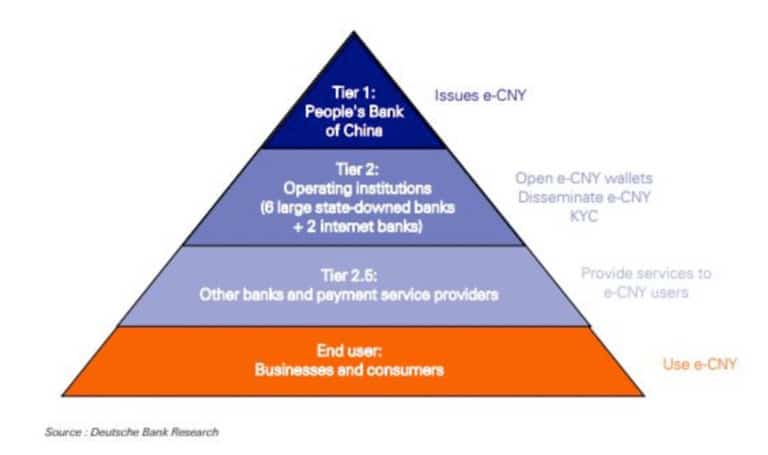

DLT daarentegen hoeft niet op deze methode te vertrouwen, maar maakt wel gebruik van meerdere dataknooppunten (computers in een netwerk). Simpel gezegd is blockchain slechts een soort DLT. In het geval van de digitale yuan koos de People’s Bank of China (PBoC) voor een toegelaten DLT-gebaseerde munt, uitgegeven als M0 money supply

Dit betekent dat de PBoC direct aansprakelijk is voor de uitgifte van de e-CNY. In de Verenigde Staten bijvoorbeeld maakt de Fed onderscheid tussen M1, M2, en M3 geldhoeveelheid, elk voor een andere sector van de economie. Deze efficiëntie van het hebben van een M0-geldhoeveelheid maakt het een risicovrij systeem.

Vervolgens wordt een digitale portemonnee voor e-CNY niet beschouwd als een bankrekening, omdat alleen een mobiel telefoonnummer nodig is. Optioneel heeft de PBoC ervoor gekozen om e-CNY als M0 digitaal geld te maken, waardoor er geen rente kan worden opgebouwd. En ten slotte zijn commerciële banken belast met het opnemen van e-CNY en het omzetten ervan in deposito’s.

In een notendop, digitale yuan, of e-CNY, is een op een rekening gebaseerde hybride digitale cash.

Wil de digitale dollar dezelfde CBDC structuur gebruiken?

Zoals u ziet, kan een CBDC op vele manieren worden aangepast. Dit is zijn grootste kracht – programmeerbaarheid. Maar het grootste verschil is er een tussen account-gebaseerd en tokenized:

- Account-based – Een FedAccounts aanpak zou retail klanten toegang geven tot de M0 geldvoorraad van de Fed in plaats van commerciële banken. Het FedAccounts concept is voorgesteld door professor Morgan Ricks van de Vanderbilt Law school.

- Tokenized Dollar – Voorgesteld door de voormalige voorzitters van de U.S. Commodity Futures Trading Commission (CFTC), J. Christopher Giancarlo en Daniel Gorfine, zou het Digital Dollar Project lijken op een digitale vorm van fysiek geld. Het zou worden gedistribueerd via commerciële banken en functioneren naast commercieel bankgeld en fysiek geld.

Helaas is de programmeerbaarheid van CBDC een tweesnijdend zwaard, dat ernstige nadelen met zich mee kan brengen, zoals…

- Verlies van privacy – de centrale bank zou alle transacties kunnen volgen, tenzij specifiek ontwikkeld om dat niet te doen.

- De centrale bank zou bedrijven of individuen kunnen de-platformen, effectief hun fondsen bevriezen.

- De centrale bank zou negatieve rentevoeten kunnen opleggen.

- De centrale bank zou vervaldata kunnen opleggen voor een bepaalde hoeveelheid CBDC om uitgaven te triggeren.

Ten slotte zou de centrale bank CBDC’s onbeschikbaar kunnen maken voor de aankoop van bepaalde producten, omdat een CBDC in feite een gecentraliseerde gegevensbank voor uitgaven zou creëren.

Als er niet voorzichtig mee wordt omgegaan, kan de invoering van de digitale dollar een weg worden naar een verbijsterend totalitarisme, waarin elk aspect van het monetaire leven op de een of andere manier in de gaten kan worden gehouden, gesanctioneerd, gestuurd of ingeperkt. Dan blijft nog de belangrijkste vraag over: hoe zouden CBDC’s de cryptocurrencies beïnvloeden?

De Digitale Dollar vs. Cryptocurrencies

Wanneer het erop aankomt, is het cruciale verschil tussen digitale fiatvaluta’s en cryptocurrencies het type toestemming. Bitcoin, net als duizenden andere altcoins, gebruikt een blockchain-netwerk zonder toestemming. Dat betekent dat iedereen met een computer en internettoegang deel kan uitmaken van het netwerk als validator of als miner om het te beveiligen.

Hieruit volgt dat een toestemmingsloze blockchain leidt tot decentralisatie en een vertrouwensloos systeem. In schril contrast hiermee zou een CBDC berusten op gecentraliseerd vertrouwen. Het publiek zou er ver van af staan, in feite digitaal geld huren en rekenen op de goodwill van topcontroleurs.

Het belangrijkste is dat een CBDC, in tegenstelling tot Bitcoin dat beperkt is tot 21 miljoen, inflatoir zou zijn. Dit alleen al zou voorkomen dat het in de loop der tijd aan waarde wint. In feite zou het tegenovergestelde gebeuren, net zoals nu gebeurt met soms stijgende inflatiecijfers over de hele wereld, waardoor mensen nog meer in de richting van deflatoire cryptocurrencies zoals Bitcoin worden gedreven.

De oplichtingsmunten worden gek. Een iemand heeft me net belazerd:

– 27 biljoen in omloop

– onbeperkt aanbod cap

– slechts 1 knooppunt

– 25% van het aanbod geslagen in de laatste 6 maanden

– 1% van de houders bezit 30%jk dat is de US dollar

– Ryze (@joinryze) May 17, 2021

De meest waarschijnlijke uitkomst van de lancering van de digitale dollar zou tweevoudig zijn:

- Het doorbreken van de psychologische barrière om digitale activa te zien als ‘duistere code die geen waarde heeft’. Immers, als de Amerikaanse regering een CBDC lanceert, zou dat ook andere digitale activa legitimiteit verschaffen.

- CBDC zou in de buurt komen van cryptocurrencies. Ter illustratie: VISA heeft al een Universal Payment Channel (UPC) ontwikkeld voor cross-blockchain uitwisseling. Het zou dan een paar stappen vergen om het ene digitale ecosysteem te verlaten en het andere binnen te gaan.

Als mensen ontdekken dat sommige gedecentraliseerde financieringsprotocollen (DeFi) het veel beter doen dan de aandelenmarkt, zullen “high yield” bankrekeningen met een premie van 0,50% niet meer zo aantrekkelijk lijken wanneer ze worden geconfronteerd met de 6x – 20x winst van sommige DeFi’s.

Michael Sonnenshein, de CEO van Grayscale, goed voor $43 miljard AUM, deelde deze beoordeling in een recent interview met ETF Edge:

“Ik denk dat het allemaal in de richting gaat van de digitalisering van geld en iets waar beleggers en gewoon de gemiddelde persoon… die misschien niet in de beleggingsmarkt zit, zich ook op kan richten. “

Je zou zelfs kunnen stellen dat alleen al het bestaan van Bitcoin, dat onlangs een marktkap van meer dan 1 biljoen dollar heeft bereikt, de ontwikkeling van CBDC’s beperkt houdt, zodat het publiek niet wordt afgeschrikt door de bewakingsfuncties. De voorzitter van de U.S. Money Reserve, Philip N. Diehl, pleitte voor een dergelijke aanpak – het creëren van een anonieme digitale dollar, zodat de bruikbaarheid gelijk zou zijn aan die van fysieke bankbiljetten.