BlackRockがビットコインスポットETFの需要を発表したことで、機関投資家のBTCへの関心が戻り、最近の価格上昇に少なからず寄与している。さらに、現在の市場構造は、2012年6月、2016年2月、2019年5月の過去のBTCサイクルの初期の強気相場と顕著な類似性がある。

ブラックロックのニュースにビットコインが反応

Bitcoin reacts to BlackRock news

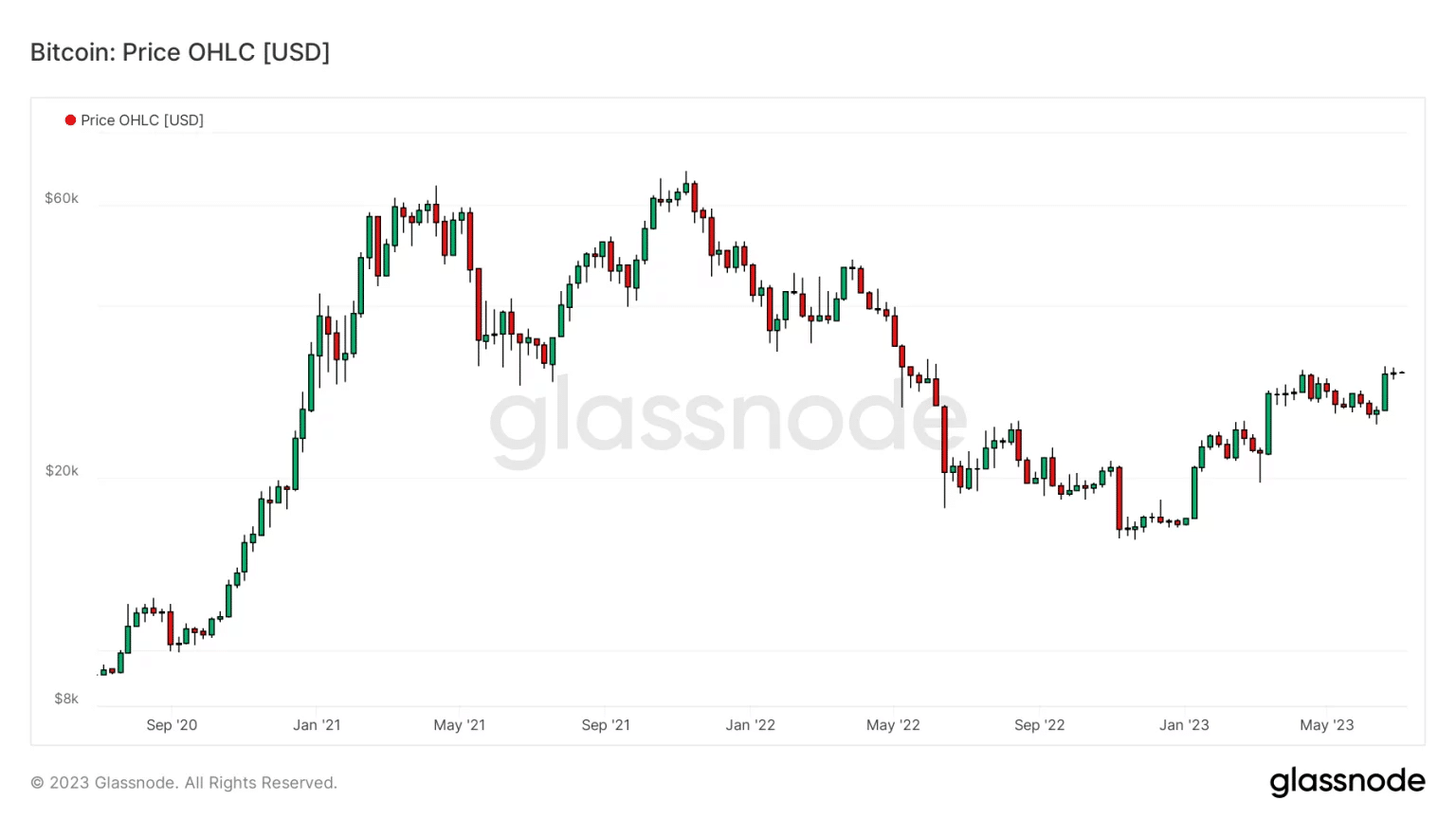

投資家の確信が試される単調な5月と6月の後、BTC価格はついに短期実現価格水準をサポートとした。

さらに、BlackRockがビットコインのスポットETFの需要を発表したことで、機関投資家のBTCへの関心が再び高まり、BTC価格は象徴的な3万ドルレベルまで上昇した。

Figure 1: BTC daily price

最後に、現在の市場構造は、2012年6月、2016年2月、2019年5月の過去のBTCサイクルにおける強気相場の最初の時間と顕著な類似点がある。

金融機関がついに生命を吹き込む

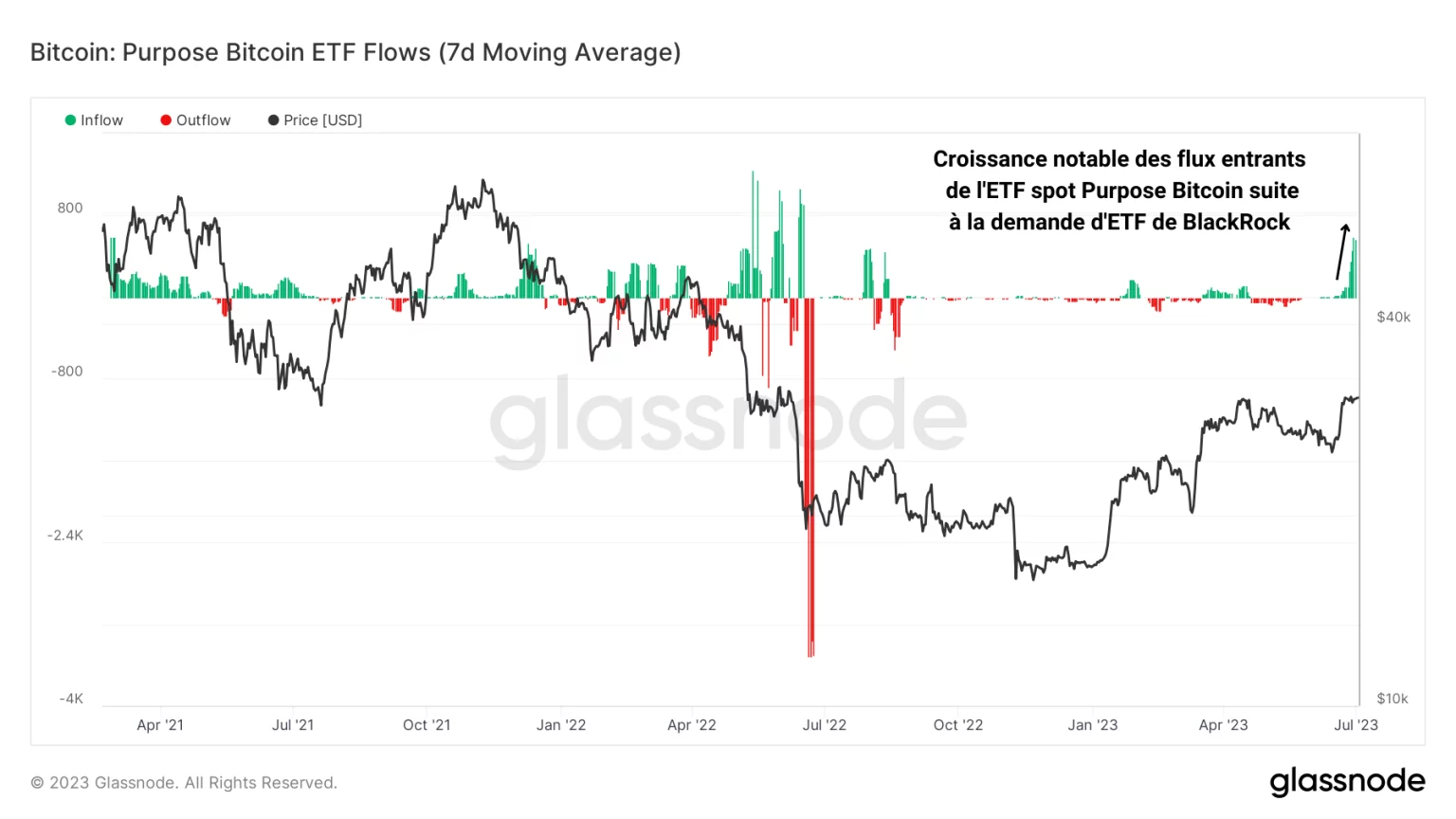

BlackRockのBitcoin Spot ETFの発表直後から、伝統的な金融の機関投資家ファンドが追随し始め、BTC市場にとって好ましい雪だるま式効果を生み出している。カナダを拠点とするパーパス

など、既存のビットコインスポットETFにも動きがあった。

Figure 2: Purpose Bitcoin Spot ETF net BTC reserve flows

ブラックロックのETFに対する需要に続き、ETFの資金流入が急増しており、このような重要なニュースを前にした一部の機関投資家の興奮と同時にFOMOを示唆している。

このダイナミズムは、パーパスが保有するBTCファンドの進化が物語っている。1年ほどの疑心暗鬼と注目されなかった期間を経て、ファンドはようやく動き出した。

最近の顧客の需要に応えて、Purposeはスポット市場で4,000 BTC以上を購入し、それによって2022年7月のキャピチュレーション以来停滞していた23,000 BTCのプラトーの運用から抜け出した

。

Figure 3: Purpose Bitcoin spot ETFのBTC埋蔵量

ブラックロックの発表に対するこの迅速な反応は、主流の金融コミュニティによるビットコインの採用に向けた新たな一歩である。後者は数十億ドルの資金の流れをもたらすが、特にデリバティブ市場を通じた短期価格の抑制のおかげで、BTCの価格操作が増加する可能性もある。

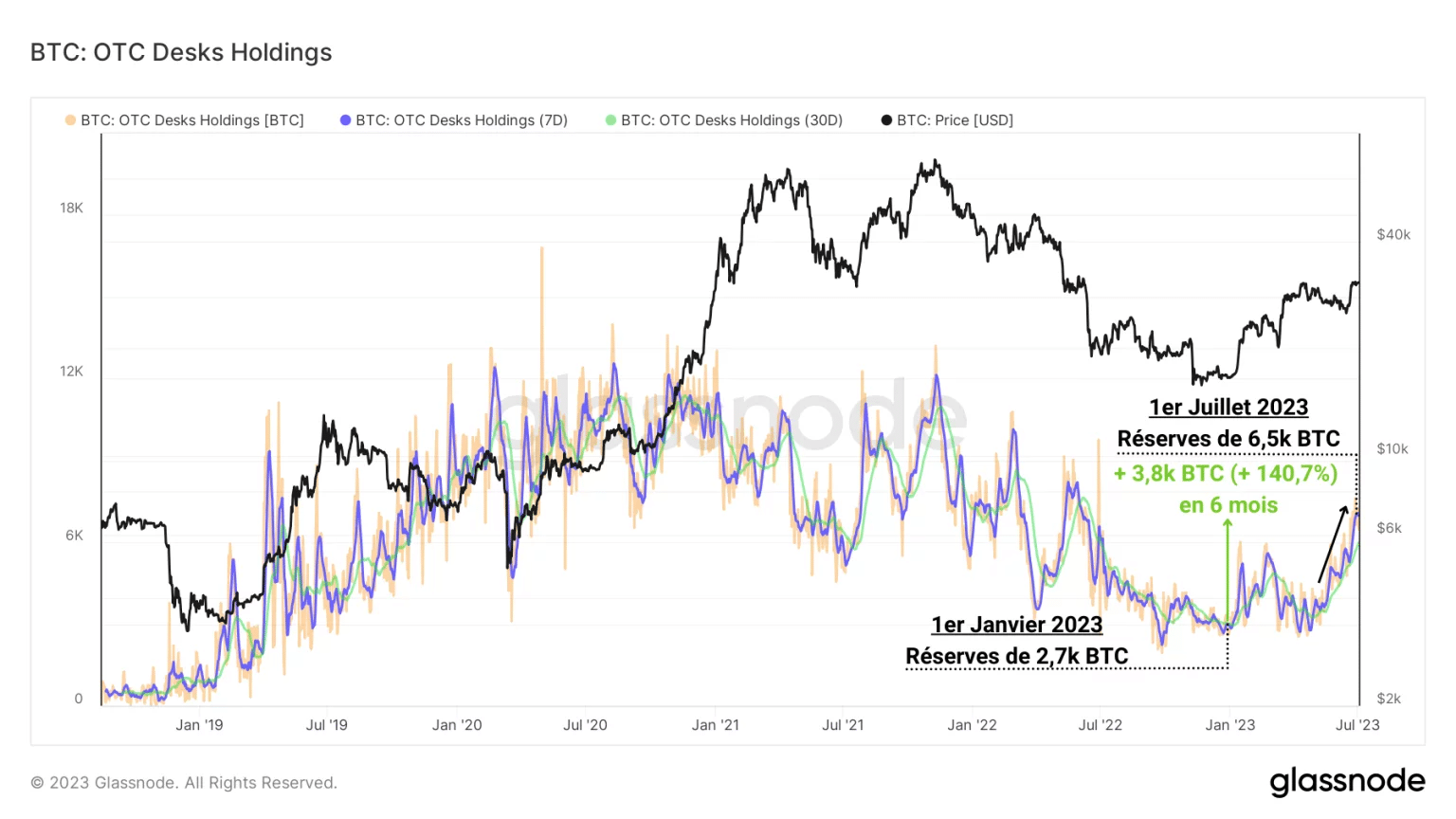

このような機関投資家の需要の高まりは、GSRやKraken OTCなどのOTCプラットフォームの埋蔵量にも表れている。年初来で140%以上増加しており、これらのエージェ ントが提供する流動性の量は市場の需要に適応している。

図4:OTCプラットフォーム上のBTC準備高

これは、OTCサービスの常連ユーザーである特定のマイナー、取引所、機関投資家の需要も増加していることを示唆している。2023年は、2021年~2022年の弱気相場の終焉と、2024年の半減に続く強気相場への移行をもたらす、極めて重要な年になりそうだ

。

新しい波が形成される

広い意味で、現在の市場構造は、過去のBTCサイクルの初期の強気相場と顕著な類似性がある。

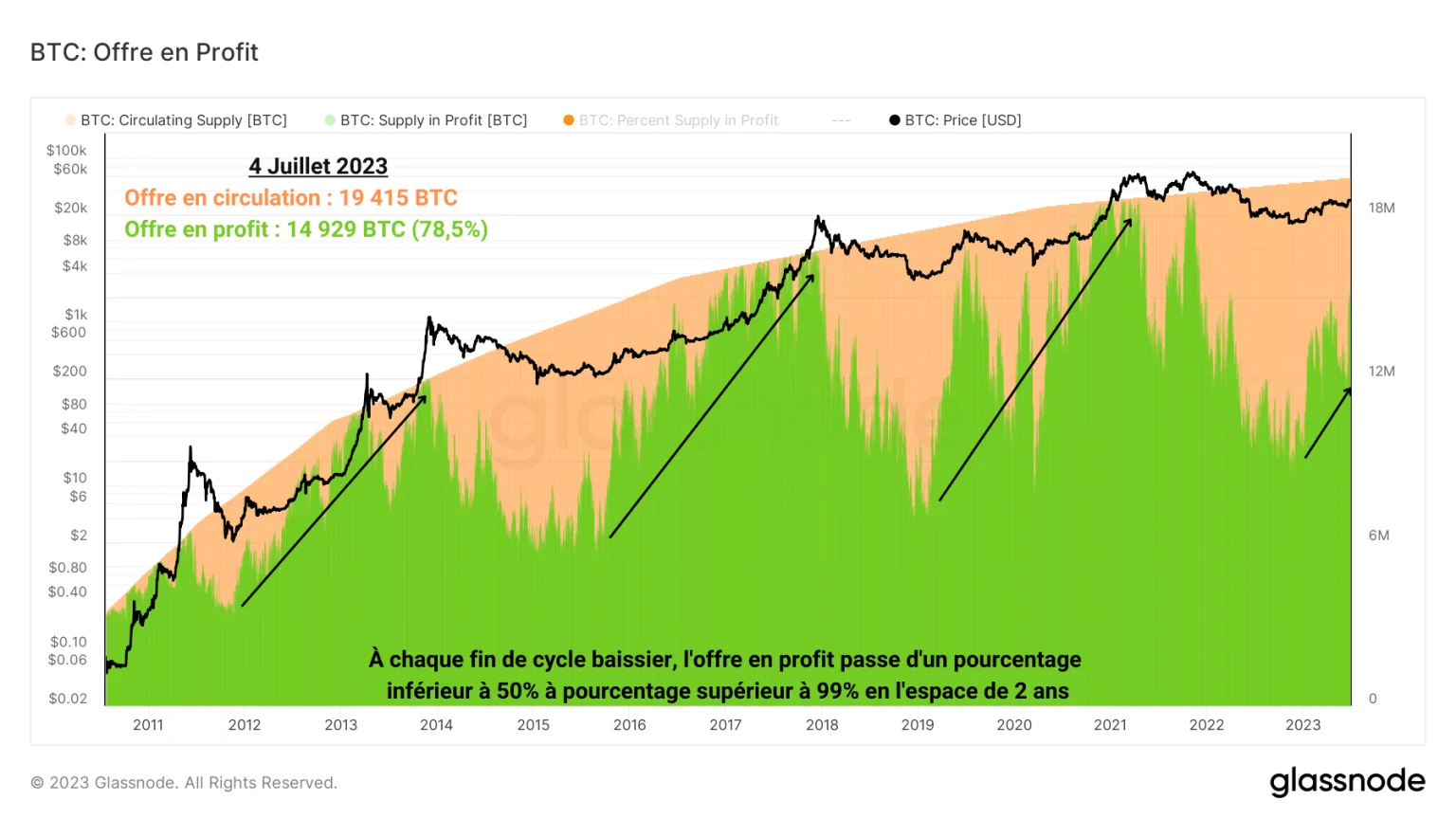

再び、BTC市場の収益性は底を打ち(2022年11月)、収益成長の新たな段階に入りつつある。過去のサイクルを参考にすると、利益における供給の割合が50%未満の低水準から、99%を超える最初のローカルトップシグナルになるまでには約2年かかる。

図5:流通するBTC供給量と利益を生むBTC供給量

したがって、2025年は陶酔的な強気相場の始まりであり、最初の極端な長期的利益確定が行われると予想できる。

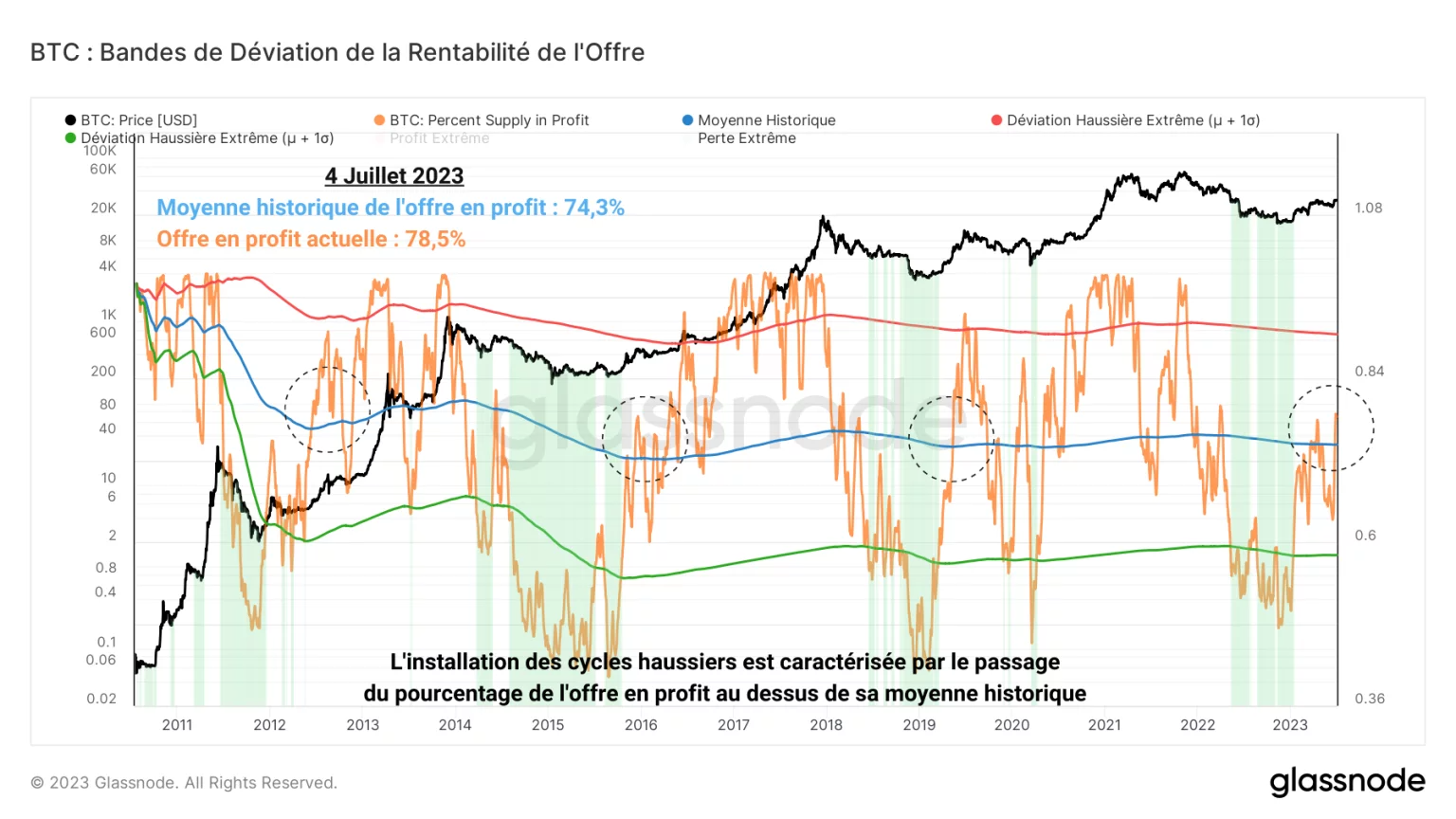

この観察を統計学的にさらに一歩進めると、現在の市場構造が2012年6月、2016年2月、2019年5月のそれと酷似していることがわかる。以下のグラフは、過去の平均利益率(青)と、1標準偏差の上方への変動(赤)と下方への変動(緑)を示しています。

Figure 6: 利益に占める供給比率の偏差帯

- 歴史的に、利益における供給の割合が1標準偏差より低い期間は、買いのチャンスのシグナルとなる;

- 逆に、利益の供給割合が1標準偏差の上方変動よりも大きい期間は、売りエリアのシグナルとなります。

今日、買値と売値の比率は過去の平均をわずかに上回り、78%近くに達しています。この値は、過去のサイクルにおける弱気相場の終わりと強気相場の始まりの移行期と一致している。

弱気相場が過ぎ去り、BTC価格が新たな強気相場サイクルに入ろうとしていることは明らかである。

BTC

オンチェーン分析の概要

BlackRockのETF需要に続き、PurposeのスポットETFへの資金流入が大幅に増加しており、ビットコインに対する機関投資家の関心が戻ってきたことを示している。この新たな需要はOTCプラットフォームの準備金にも見られ、6ヶ月で2倍以上に増加している。

さらに、現在の市場構造は、過去のBTCサイクルの初期の強気相場と酷似している。弱気相場が過ぎ去り、BTC価格が新たな上昇サイクルに入ろうとしていることは明らかだ。

しかし、ATHブレイクアウトの歴史的トリガーの一つは半減であり、それは2024年3月から4月まで予想されていないことを忘れてはならない。