弱気相場の終わりと強気相場の始まりの間には、過渡期が存在する。短期的にはほとんどの信号が青になり、弱気相場の終焉が確認されたが、1つの疑問が残る:相場の反転は完了したのだろうか?オンチェーンによる情勢分析

ビットコインが3万ドルを割り込む

。

最近のビットコイン(BTC)価格の28,000ドル超の高騰を受け、2023年第1四半期は過去最高のパフォーマンスで終了しました。

短期的には大半のランプが緑色に変わり、12週目の分析データによって弱気相場の終焉が確認されたものの、「相場の反転は完了したのか」という疑問は残る。

実際、弱気相場の終わりと強気相場の始まりの間には、様々な期間の過渡期が存在します。この期間に、BTC経済の様々なパラメータが徐々に強気バイアスにシフトしていくのです。

さらに、3万ドルレベルは2020年以降、強気・弱気のピボットとして機能しているようで、今でもBTC価格の抵抗として機能し、上昇を一瞬止めています。

今日は、BTCのサイクルを見て、さまざまな過渡的な力学が働いていることを強調し、それらがすべて完了したのか、それとも新たな強気相場が発生する前にまだ先があるのかを判断します

。

Figure 1: Daily BTC price

収益性の高さの勢い

。

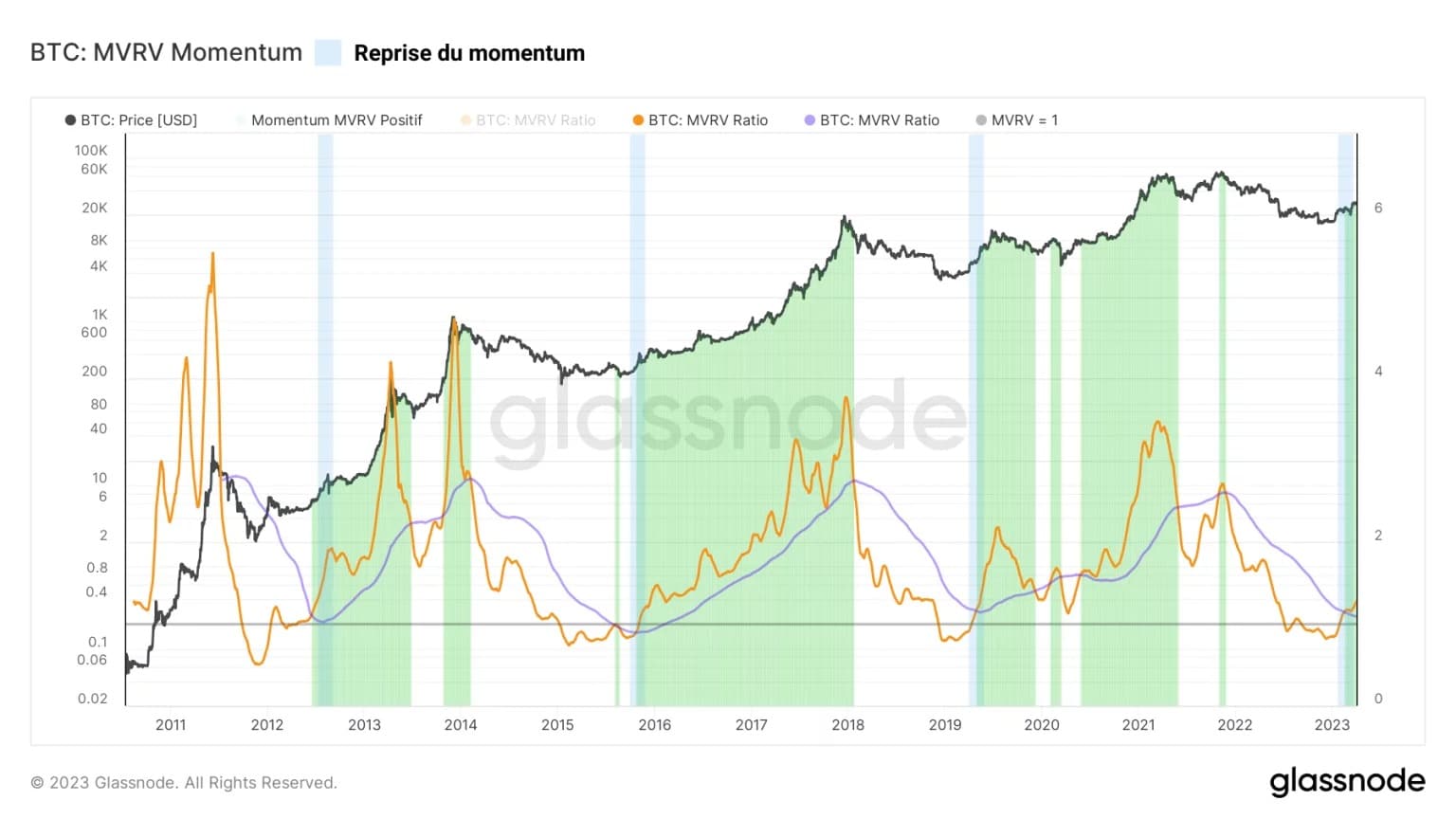

市場の収益モメンタムを観察するために、30日および365日の移動平均線とMVRVレシオを比較することができます。これにより、短期的なトレンドと長期的なトレンドを比較することができます。

MVRVレシオの月平均(オレンジ)と年平均(青)の関係は、BTCのサイクルを全体として観察するためのシンプルだが非常に有効な枠組みを提供する。

したがって、モメンタムがプラスの時期(月平均>年平均)とマイナスの時期(月平均<年平均)を強調することができます。

2月末以降、MVRVに新たなモメンタムが現れました。これは、長期にわたる財務上の苦しみの後、短期的な収益性が長期的な収益性を上回っていることを示しています。

このMVRVのモメンタムの最近の回復は、過去のサイクル反転のように、BTC価格の構造的な上昇に先行する可能性があります

。

Figure 2: MVRV ratio

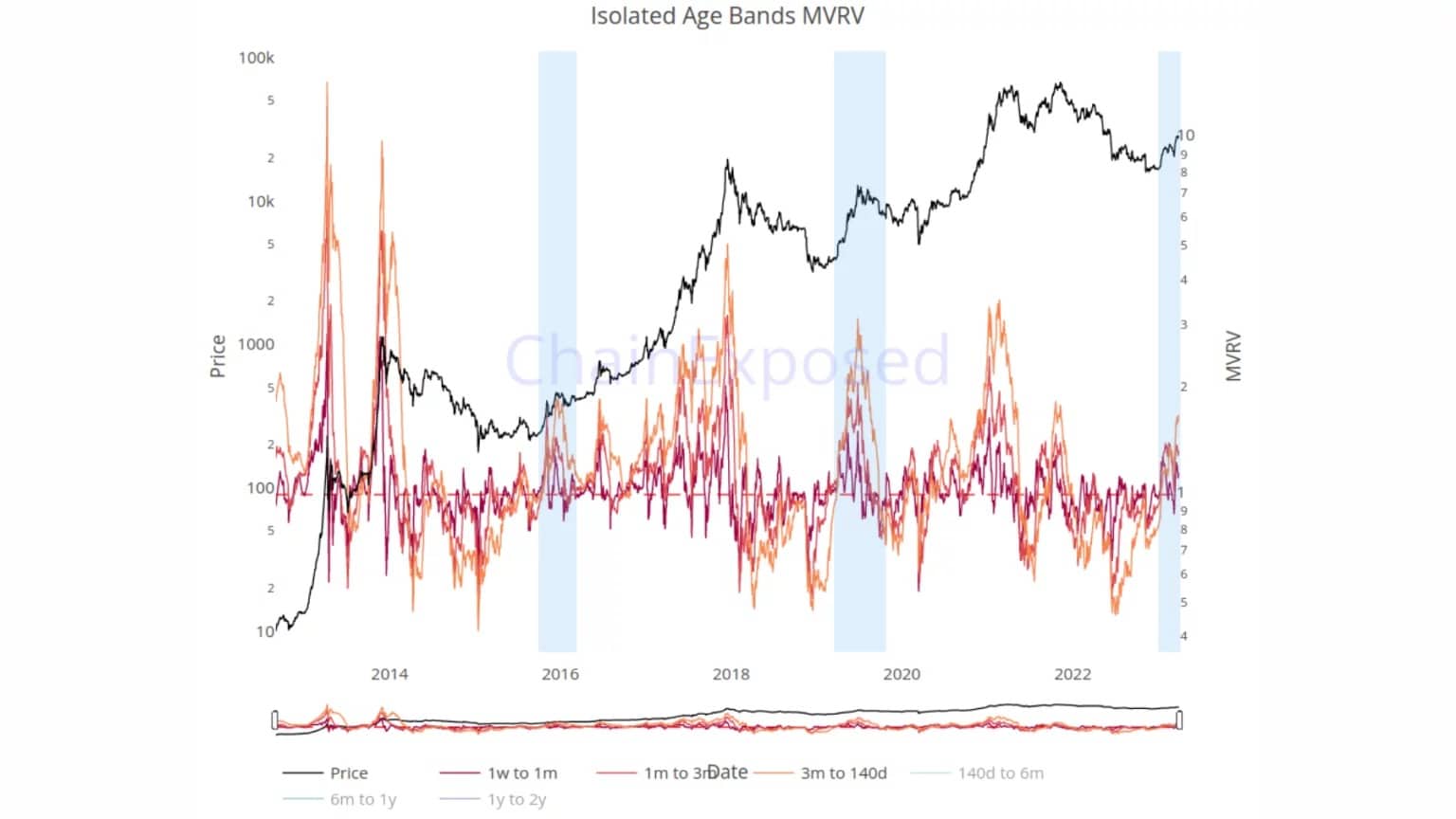

ChainExposedウェブサイトのデータを使って、MVRVをサイト固有の年功序列の閾値(約140日)周辺の異なる年齢帯に分離することで、この発見をさらに調べることができます。

したがって、140日未満のMVRVバンドは短期的なコンポーネントを、140日以上のMVRVバンドは長期的なコンポーネントを表しています。

ここでは、歴史的に弱気相場終了後の移行期に相当する2月に、市場の短期リターンがプラスに転じたことを明確に見ることができます(青色部分)。

現在、140日前に購入したコインのほぼ全てが潜在利益を潜伏させており、これは2021年11月以来である

。

図3:MVRV比(< 140 jours)

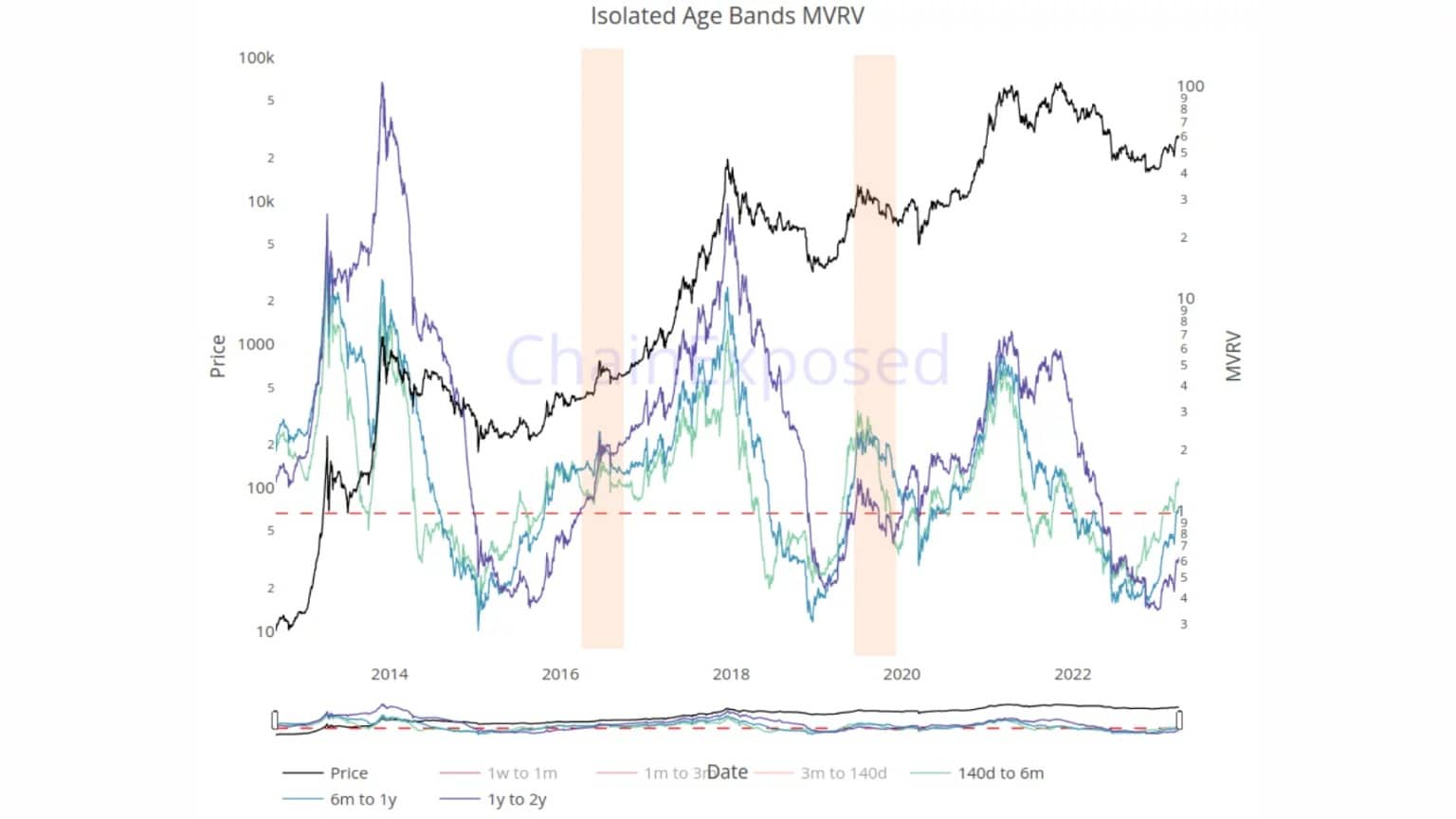

しかし、長期MVRVの構成要素に注目すると、1以上への移行はまだ完了していないようである。

実際、140日~6ヶ月経過したBTCだけが、+48%程度と推定される潜在的な利益を抱えている。

半年から1年経過したBTCは損益分岐点に近く、平均コストベースが約30,000米ドルであることを示している。

これは、LUNA/USTプロジェクトの崩壊とそれに伴う市場の下落を受けて、2022年5月と6月に発生した2021年から2023年の弱気サイクルの最初の強い蓄積フェーズと一致する。

最後に、1~2年前のBTCは、ほぼ-40%という大きな含み損を抱えたままです。2021年の高値付近で蓄積されたこれらのコインは、今までしっかりと保有されており、損切りで売却される可能性は極めて低いです

。

図4:MVRV比(バンド☻140日)

利益・損失のモメンタム

。

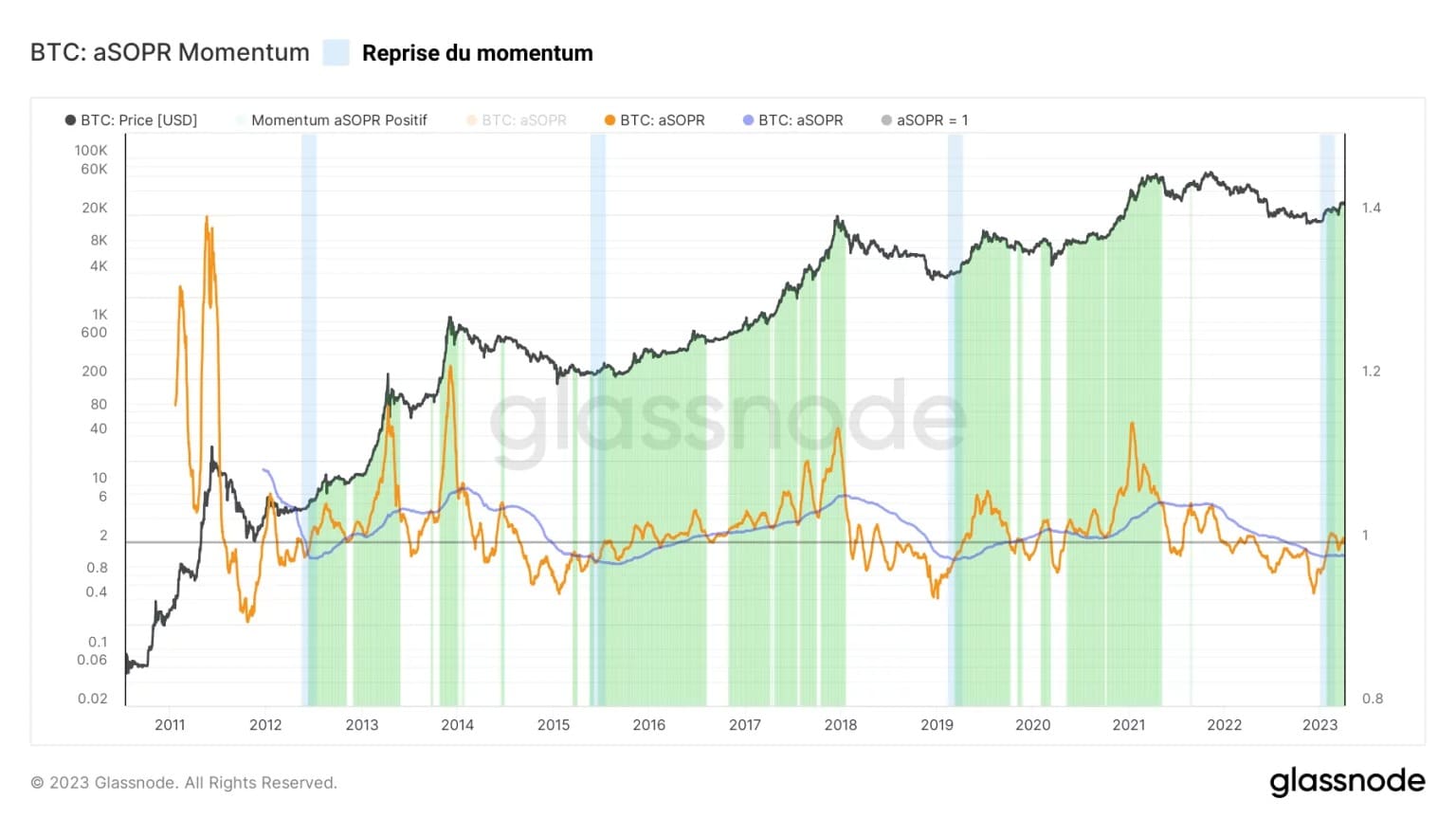

MVRVレシオで潜在的な市場収益性の様々な側面を検討した後、SOPRレシオで実現された収益性を検討する。

MVRVと同じ方法で、2月に入ってからaSOPRの月平均が年平均を上回ったようです。

それから1週間余り、aSOPRはついに1を上回り、BTC価格が24,000ドルまで上昇すると、市場は利益確定に舵を切った。

ここでもポジティブなモメンタムが戻っており、強気バイアスと、BTC価格がコストベースまで戻ると参加者が倍増する傾向があることを示唆しています。

この行動は、ニュートラルゾーン(aSOPR = 1)からのバウンスによって確認されれば、上昇トレンドに対する信頼感を示し、新たな強気相場の到来を支持することになるでしょう。

図5:aSOPR比

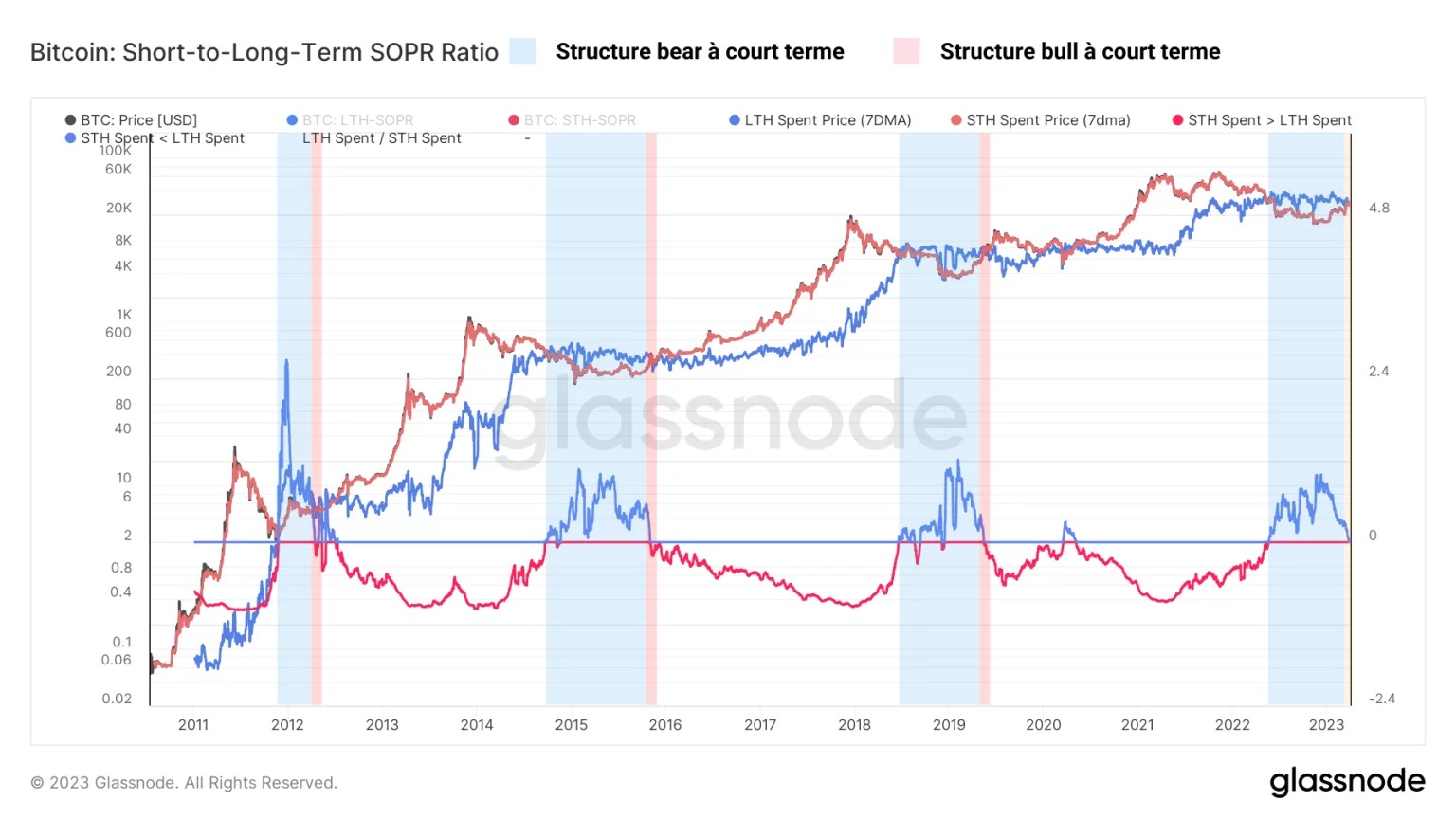

改めて、短期(STH)と長期(LTH)の消費行動を比較することで、状況を俯瞰することができます。STH-LTH SOPRレシオは、LTHとSTHのコホートの実現利益倍率(SOPR)を比較するオシレーターである。

この指標は次のように解釈できます:

。

- マイナス値(赤色)は、STHの平均実現利益がLTHより低いことを示す。これは、長期投資家が高い利益を上げる、典型的な強気市場の状況である;

- 正の値(青色)は、STHの平均利益がLTHの利益よりも高いことを示します。これは弱気相場末期の典型的な状況であり、LTHは水面下で頭を抱え、STHは最高のエントリーポイントを求めて争っている。

」。

現在、この2つの環境のちょうど境目に位置しており、初期の強気相場への移行がほぼ完了したことを示唆している

。

Figure 6: SOPR STH-LTH ratio

BTCの今回のオンチェーン解析のまとめ

。

このように、今週のデータは、すでに進行中であるとしても、弱気相場の終わりと将来の強気相場の始まりの間の移行段階は、まだ完全ではないことを示しています。

MVRVレシオの短期成分はすべて、低い時間スケールで強気バイアスの戻りを示しています。これは、強気相場の構造を確立するには十分ですが、長期的にそれを維持することはできません。

長期的な構成要素については、明確な強気バイアスを示しているものの、すべての構成要素が完全な反転を完了したわけではありません。このことは、現在の移行期が最適に展開するためには、もっと時間が必要であることを示唆している。

最後に、歴史的にビットコインの経済ダイナミクスと強気相場の立ち上げに関連する半減期が、2024年3月まで予想されないことを忘れてはならない。逃げる意味はない、市場はゆっくりと、しかし確実に回転している。チックトックネクストブロック.

。