社会のマクロ経済、地政学、エネルギーの構成要素が悪化する中、従来の市場と暗号通貨市場に影響を与える根本的な力学は、多くのアナリストが確立したモデルに挑戦する、前例のない状況を今、私たちに提供しています。オンチェーンによる状況分析

BTCが3万ドルを突破

。

ビットコイン(BTC)の価格は、2万8000ドルから3万ドルの価格帯で推移しています。このように市場が安定し、先行き不透明な小康状態を保っていることは、「市場は底を打った」と主張する一部の参加者に希望を与えている

。

図1:ビットコイン(BTC)の日次価格

でも、確かなことは何もありません。実際、ビットコイン(BTC)はその発生以来、拡張的な金融政策による量的緩和(QE)の環境下で進化し、従来の金融エコシステムから大量の資本流入の恩恵を受けています。

この傾向は、欧米の中央銀行が量的引き締め(QT)戦略を採用し、自己誘発的なインフレを抑制するために政策金利を引き上げているため、逆転しているように見えます。

マクロ経済、地政学、エネルギーといった社会の構成要素が悪化する中、従来の市場と暗号通貨市場の両方に影響を与える根本的な力学は、今、可能性の領域を極端に拡大する前例のない背景を私たちに与えているのです。

世界の経済・金融環境が未知の領域に突入した今、過去数年間に多くの市場アナリストが構築したモデルは、今後数ヶ月のうちに無効となる可能性が高いです。

今週は、市場やネットワークの状況を見通すために、幅広い指標に注目します。そのために、

を見ていきます。

- 長期投資家の財務状況(LTH)。

- スポット価格と実現市場価格の調整です。

地理的な違いによる投資家の行動

。

長期投資家の瀬戸際

。

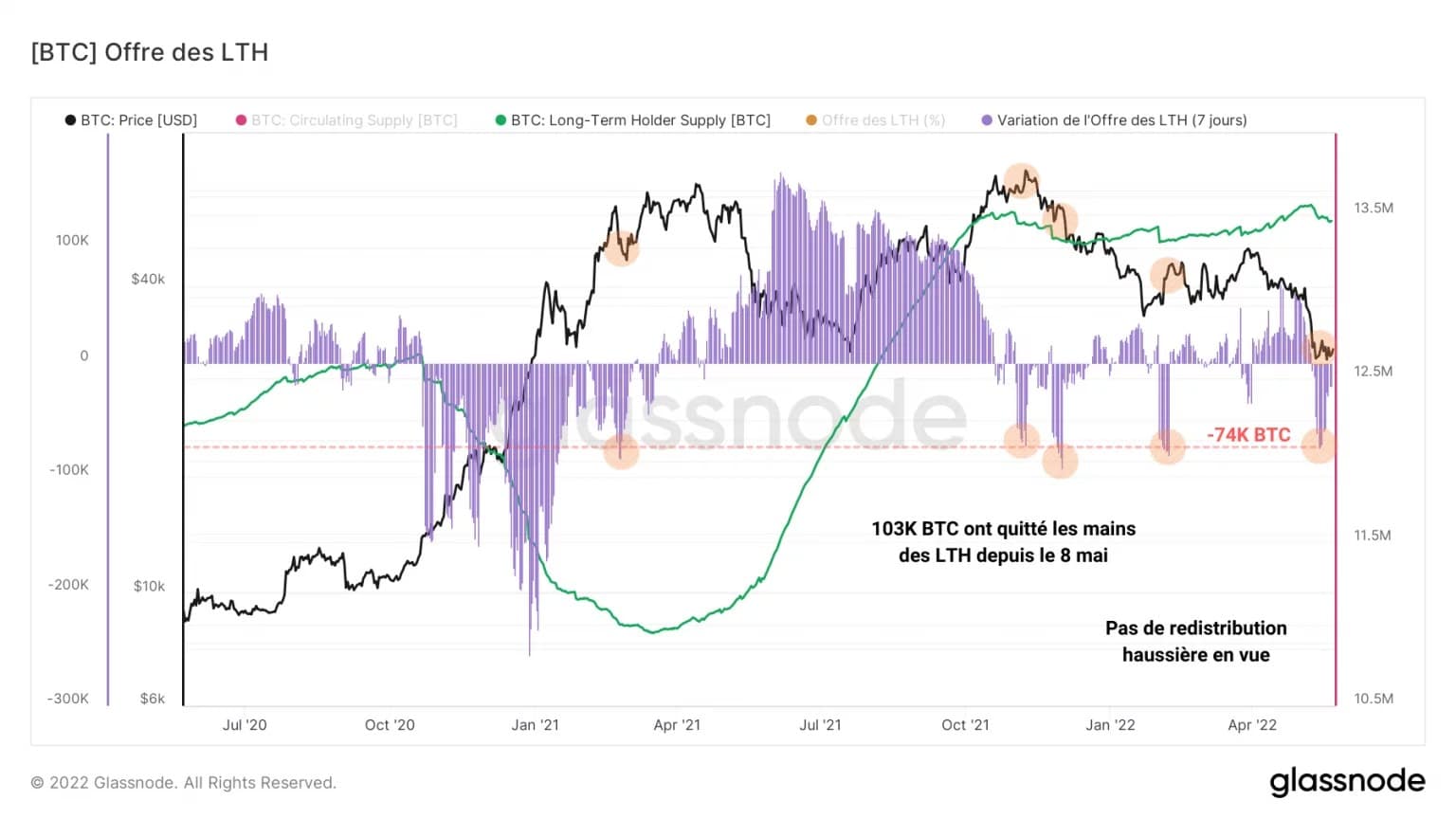

過去2週間の観測を補完するように、長期投資家(LTH)の指標は、集団のかなりの部分が重要な転換点に近づきつつあるものの、落ち着いた行動を示している。

155日以上BTCを保有する主体は、短期保有主体(STH)よりも統計的にHODLingを行いやすく、価格変動に対して高い鈍感性を持っています。

この集団が保有するビットコインの量は現在1,347万BTCで、供給量の70.74%に相当し、5月8日から10万3千BTCの保有量の減少が目に見えています

図2:長期投資家が保有するBTC供給量

このLTHの供給量の減少は、以下のイベント(オレンジ色)と同様の大きさの緩やかな売り波の結果である。

- 2021年2月24日、

- 。市場からの早期撤退

2021年11月03日 - 03。ATHでの利益確定

2021年11月25日 - 25。後発組の市場撤退

- 2022年2月1日:反発で相場終了

この2週間は非常に試練でしたが、11月から積み立ててきた参加者の中には、保有資産の収益性が純減した人もいましたが、今回のストレステストはコホート全体を動かすには不十分だったでしょう。

実際、400万枚以上のビットコインがLTHによって損失で保有されており、保有量のほぼ3分の1(29.7%)に相当する。

Figure 3: 長期投資家が損をしたBTC供給量

この傾向は弱気相場の典型で、急激な調整局面で積み上げた長期投資家の潜在的な損失が増大し、時にはリスクを減らすためにビットコインの一部を手放すことにつながる。

ここでは、2021年11月以降、ロスカット状態のLTHの供給が徐々に増えていることがわかりますが、これはコホートのかなりの部分が調整を買い、強いロスカット状態になっていることを示しています

」とあります。

市場は全体的なコストベースに近づいている

。

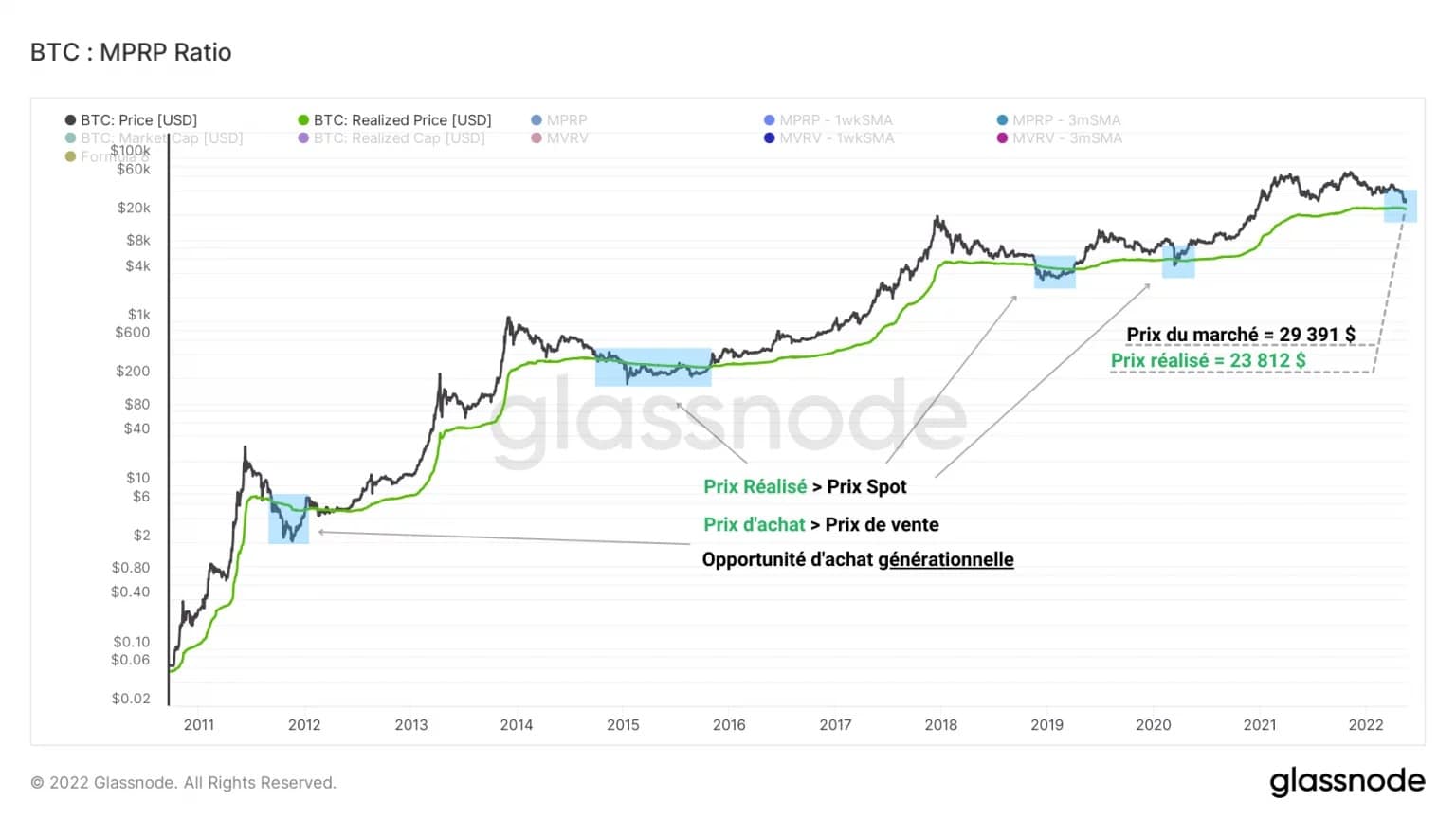

ビットコインのスポット価格が実現価格に近づきつつあり、世代交代的な買い場が到来していることを示唆しているのである。

BTCの実現価格(緑色)は、実現資本を流通するコインの総数で割ったもので、UTXO作成時のBTCの価格に相当するものです。

要するに、すべてのUTXOが最後に使われた価格です。多くのオンチェーン指標の構成要素であり、市場全体のコストベースを表しています。

図4:実現ビットコイン価格

歴史的に、このレベルの底値交差は稀な買い場のシグナルです。確かに、実現価格は市場全体の購入価格を象徴し、スポット価格は販売価格に相当するので、前者が後者を下回る急落時には、市場は全体として損失状態にある。

東西の経済的コミットメントの相違

。

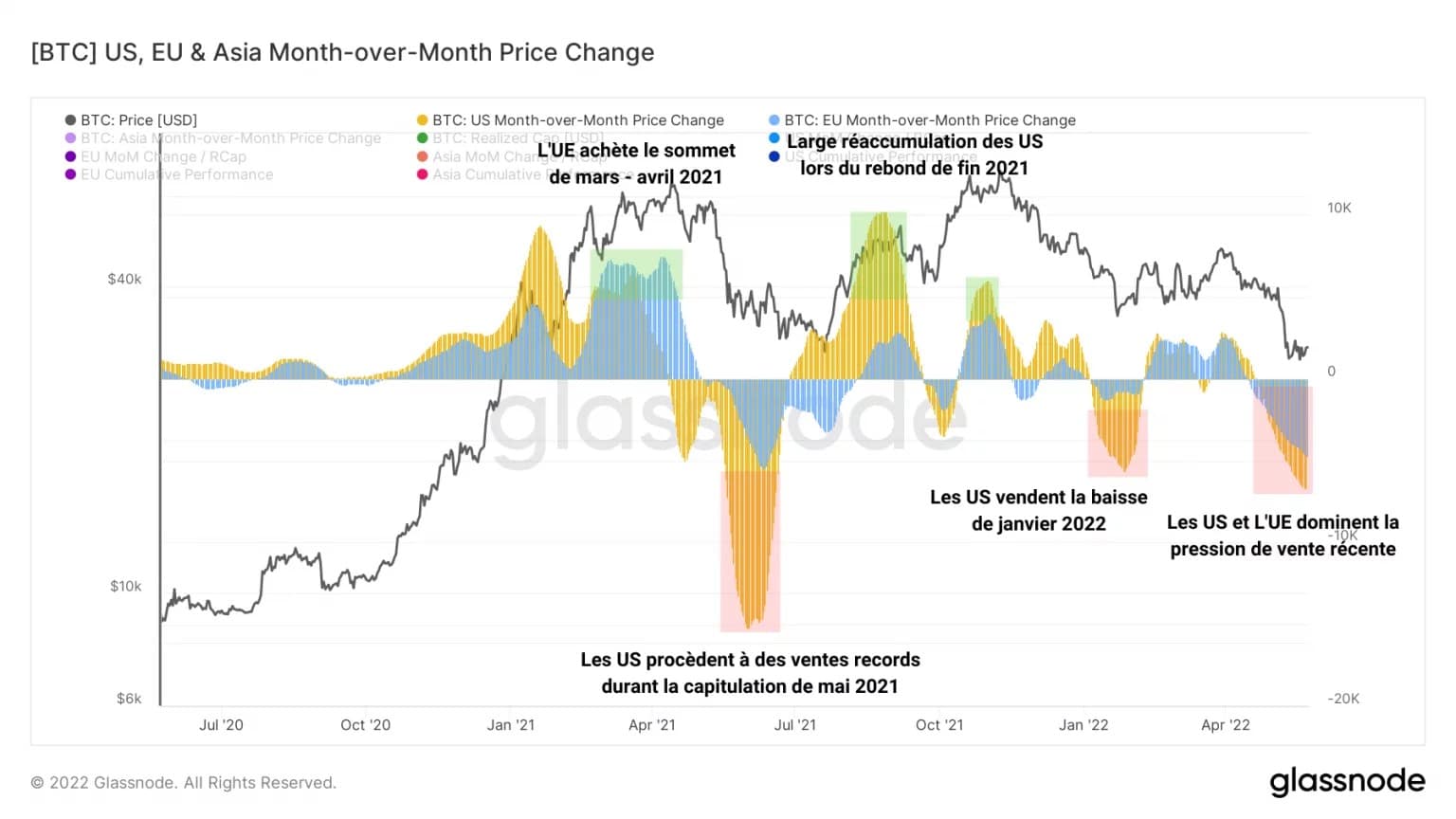

次に、Glassnodeが最近発表した、米国、欧州、アジアでの取引時間中の30日間の累積値動きを追跡する指標の組み合わせについて説明します。

これらの指標は、特に市場構造の根本的な変化に対応して、市場のどの地域が買い圧力や売り圧力でリードしているか、あるいは遅れているかを把握するためのものです。

下図は、欧州(青)と米国(黄)の月別の価格推移を示したものです。

図5:欧米の月次物価変動

この研究から、いくつかの注目すべき観察結果を導き出すことができます。

- 欧州は2021年3月~4月のピークで買い圧力が先行。

- 5月の売り出しで米国が販売を独占。

- その後、2021年後半のリバウンド時に大量に再蓄積し、2022年1月の-20%下落時に再度売却する。

- 最近では、欧州と米国が、BTC価格を3万ドル台に引き上げる降伏の間、売り圧力を独占しています。

。

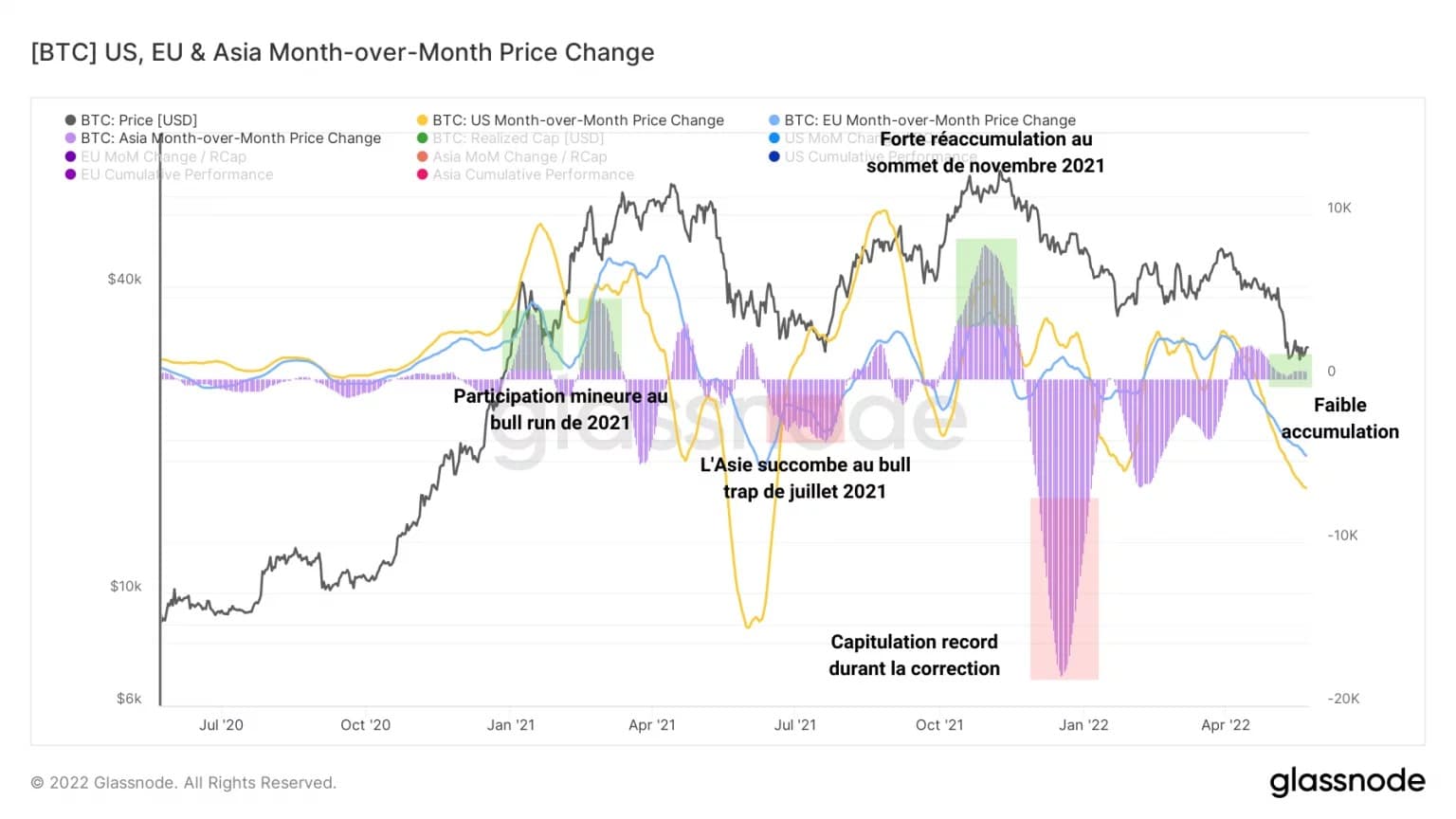

図6:アジアの月別価格推移

一方、アジア市場(紫色)は、欧米市場とは比較的独立した動きをしています。

このとき、次のような事実が観察されます

- アジアは2021年の強気相場にほとんど参加せず、2021年7月の長い調整に屈する。

- 東は2021年11月のピークで買い圧力を独占した後、2022年初頭の調整でキャピタライズする。

- ここ数週間、アジアは買い圧力を控えめに先取りしている。

。

これらの指標の研究から、東洋と西洋が近年、異なる、あるいは対立する売買の意思決定を採用していることがわかりました。今後の分析で、潜在的に意味のある行動の手がかりを必ず追います。

今回のオンチェーン解析のまとめ

。

まとめると、ビットコイン(BTC)市場は、その値動きとファンダメンタルズの両方において、重要なピボットポイントにあると言えるでしょう。

長期投資家の損失は小さくなりつつあるが、現在の価格水準では、過去数年間に蓄積された供給量を分配する準備は全体として整っていないように見える。LTHの確信とHODLing行動が今、試されており、今後数ヶ月間の市場トレンドに影響を与える可能性がある。

実現価格分析では、稀な買い場が到来していることを示しているが、世界的なマクロ経済の不確実性から、今後の市場の底打ちの可能性について大まかな目標株価を見積もることはできない。

新しい指標は、暗号通貨市場に関わる様々な地域の多様な経済的コミットメントを私たちに教えてくれます。最近では、欧米が売り圧力を独占して降伏する一方、アジア市場は継続的な売りに乗じて徐々に積み上がっているようだ

。