先行きの不透明感と市場をリードする資産の低価格化に直面し、投資家はさまざまな方法でリスクエクスポージャーを減らしている。資本の回転がイーサよりビットコインを好む一方で、オプション市場の投機家は暗号通貨の女王がさらに下落することに備えています。オンチェインによる状況分析

ビットコインが31,000ドルを超え、イーサが2,000ドルを切る

。

ビットコイン(BTC)価格が上から3万ドル台を突破し、不安にさいなまれる投資家に新風を吹き込みました。イーサー(ETH)の価格は2000ドルに近づき、EMA21を下回っている

。

図1:ビットコイン(BTC)の日次価格

不透明なマクロ経済環境と暗号通貨セクターの弱気相場が続いていることから、投資家はリスク露出を抑えているようです

。

Figure 2: Daily Ether (ETH) price

この結果、ETHからBTCへの資本の回転が起こり、両方のチャンネルで確認することができます。

今週は、イーサが市場に登場して以来、ビットコインと密接な関係にあることを、両者の評価やデリバティブ市場での投機に関する様々な指標を通じて見ていきます

。

資本はイーサ(ETH)からビットコイン(BTC)

に移行しています。

では、まず2つの代表的な資産の相関関係が高まっていることに注目し、検討を開始しましょう。

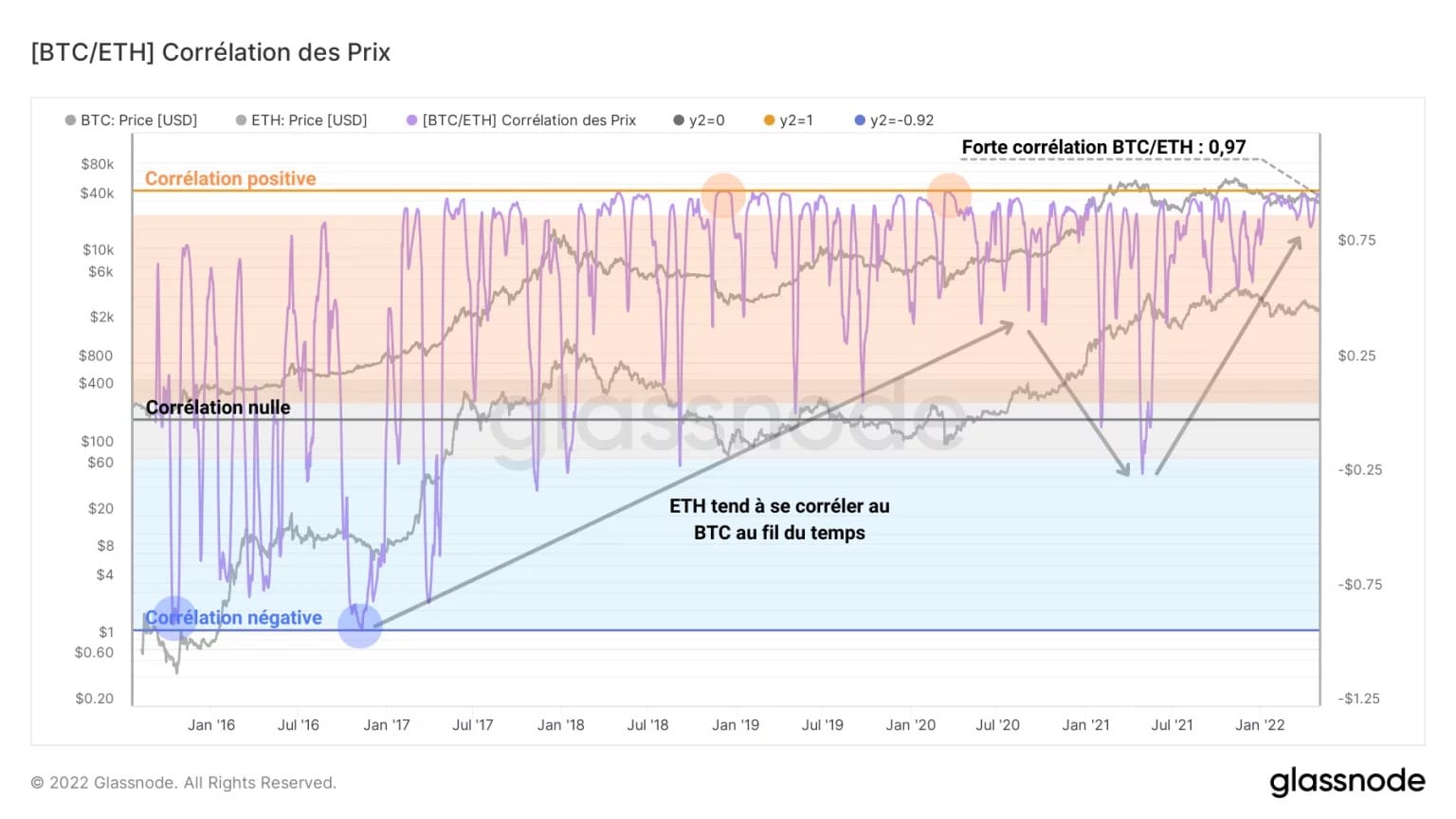

下のチャートは、過去6年間のBTCとETHの過去の相関を示したもので、次のように読み取れます:

。

- 1 に近い値は、イーサがビットコインと負の相関を持ち、反対の経路をたどることを意味します。

。

図3:BTCとETH価格の相関

ざっと読んだところ、イーサはその不安定なスタートにもかかわらず、成熟するにつれてビットコインと正の相関を持つ傾向があるようです。現在の相関は0.97で、ETH価格はBTC価格に忠実に追随していますが、その振幅は上下ともに大きくなっています。

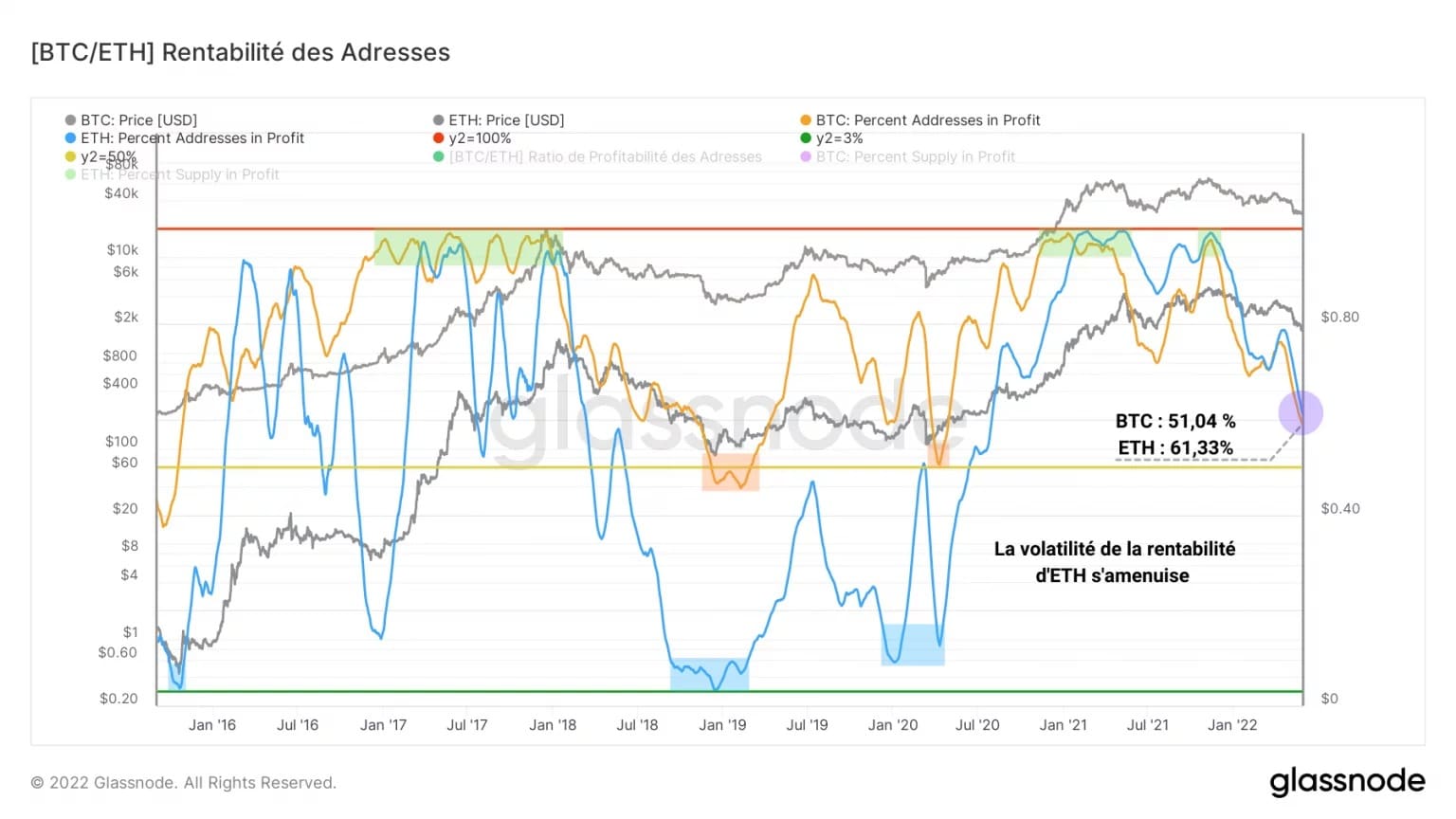

収益性の面では、2015年末に出現したイーサ市場の若さが、以下に示す収益中のイーサリアムアドレス数に反映されています。

2019年第1四半期のキャピタルの際に3.2%という低水準に達し、その後、ビットコインネットワークの54%に対し、イーサリアムネットワークは96.8%と圧倒的多数のアドレスを損失でインキュベートしていた。

イーサリアムのアドレスの収益性の変動は、時間の経過とともに減少し、徐々にビットコインのネットワークと同じダイナミクスを受け入れるように見えます。2週間前に潜在的な安値に達したものの、イーサリアム(61.33%)とビットコイン(51.04%)のアドレスの大部分はまだ利益を得ています

。

Figure 4: Profitability of Bitcoin and Ethereum addresses

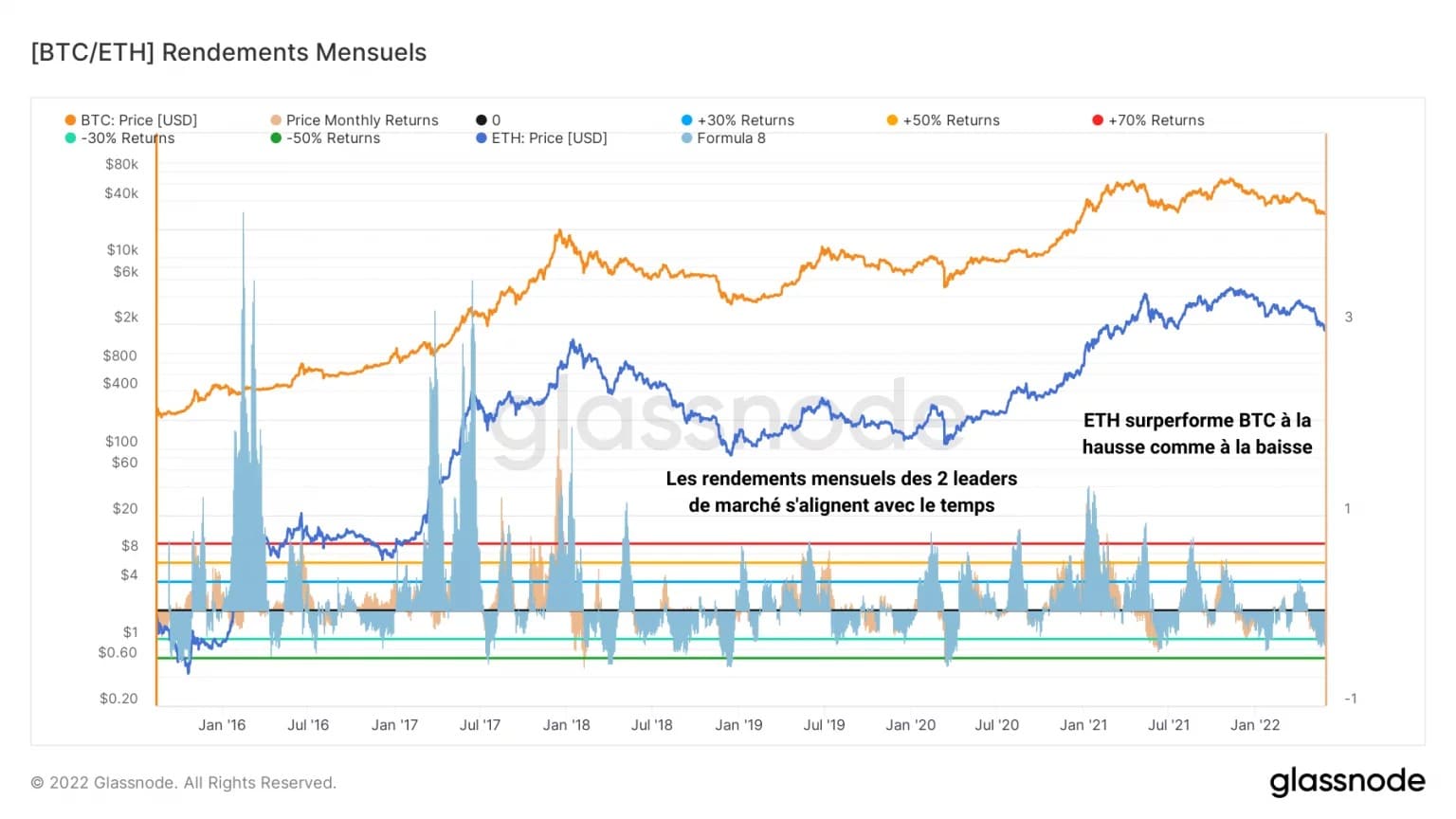

2つの資産の月次リターンを見ると、ETHは数週間のラグが観察されるが、チャートは前述の相関の高まりと一直線に並ぶ傾向がある。

ただし、イーサはボラティリティが高いことを反映して、上下ともにビットコインをアウトパフォームしていることに注意。

図5:BTCとETHの月間リターン

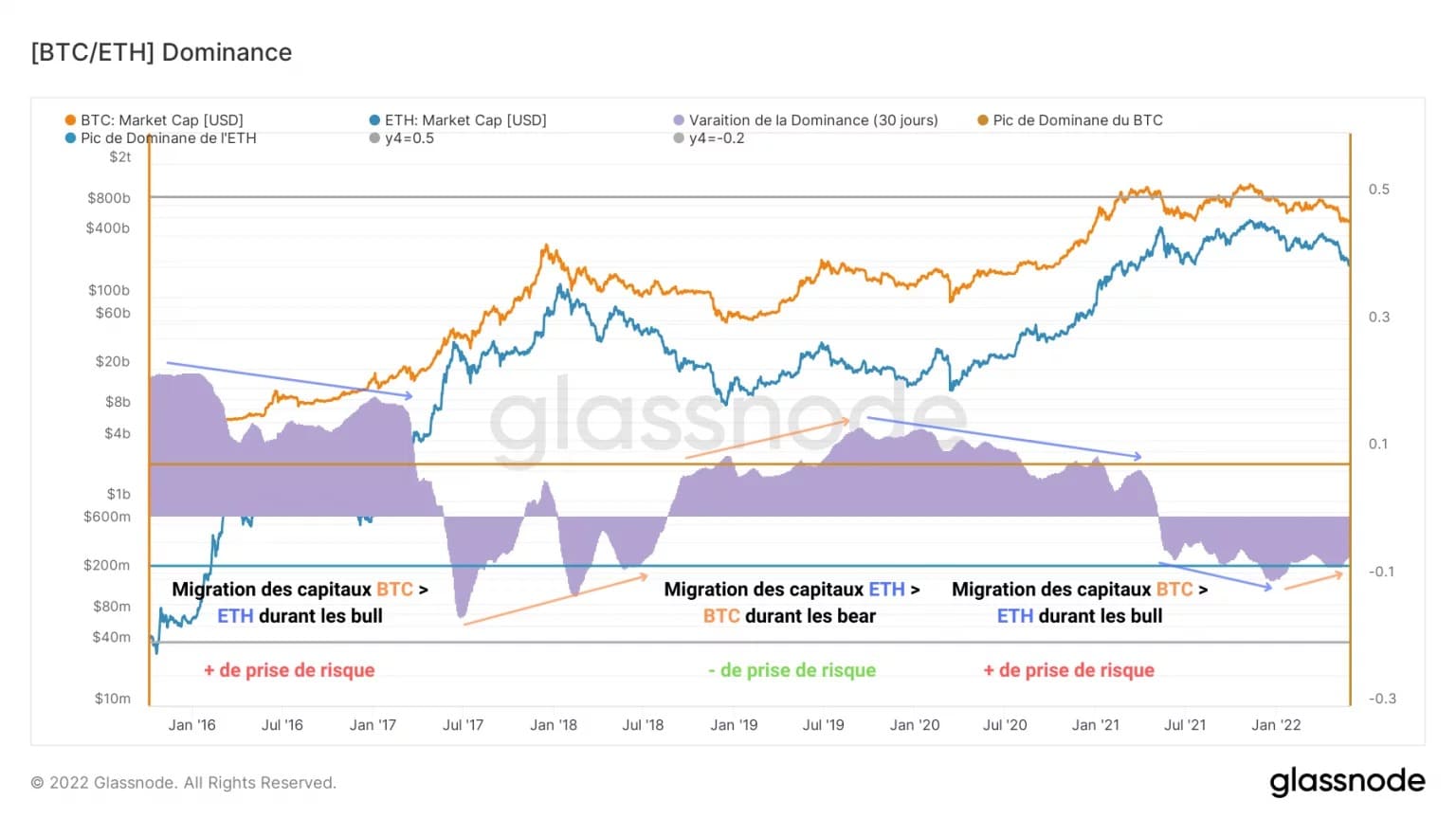

最後に、異なる市場局面において、2大市場規模間のセクターローテーションを観察することができます。

以下のグラフは、ビットコインとイーサ(紫色)の時価総額の優劣を表したものです

。

Figure 6: Dominance of BTC and ETH market caps

相反する2つのトレンドがある

。

- 強気相場の終わり/弱気相場の始まりに、資本がイーサリアムから離れ、ビットコインに移行して防衛的な動きをする(オレンジ色の矢印)。

- 強気相場終了/弱気相場開始時に、投資家はEtherの強気ボラティリティに身をさらし、リスクテイクを高め、Bitcoinの優位性を低下させる(青矢印)。

。

両市場リーダーへの投機的乖離

。

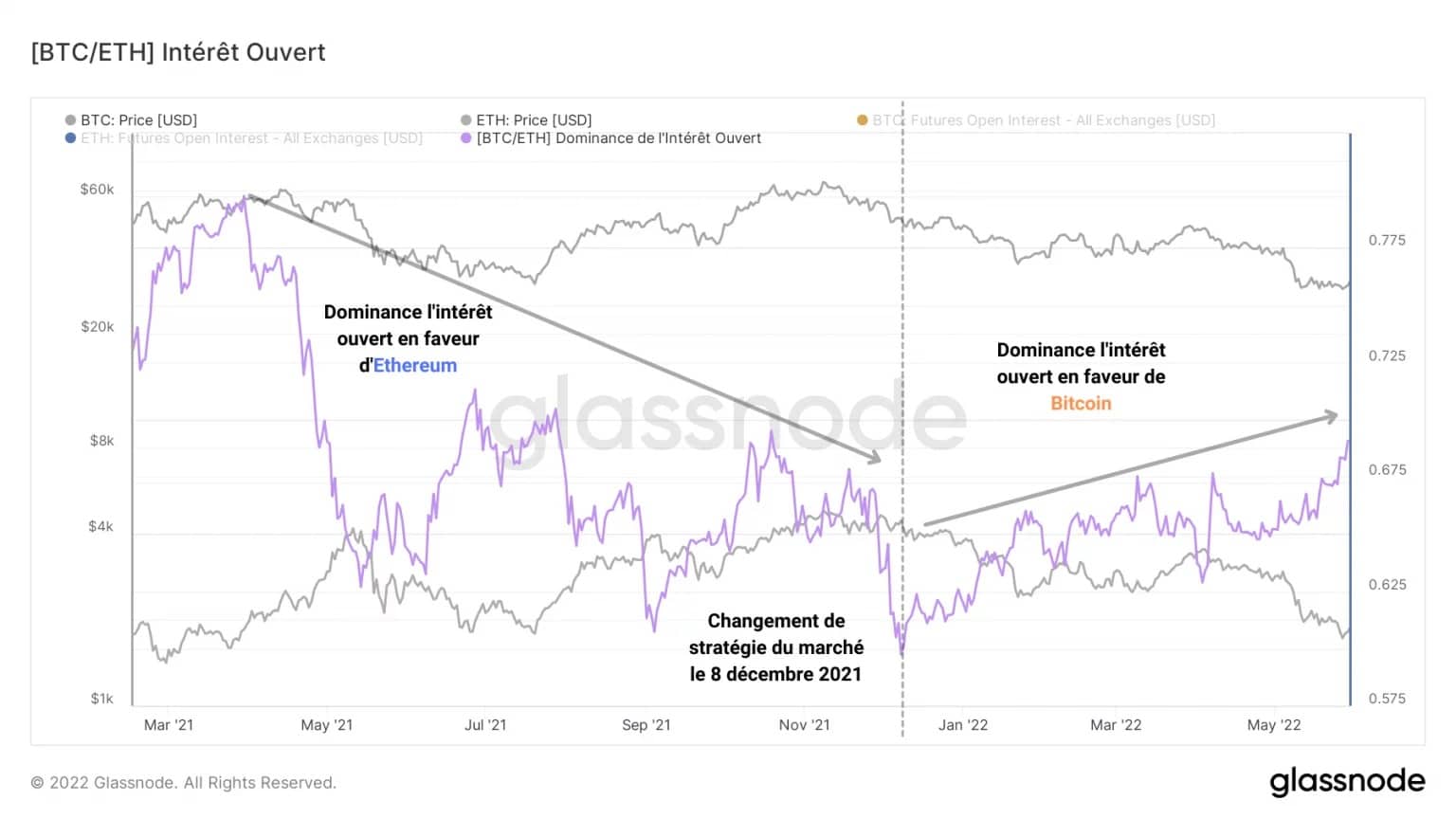

ETHとBTCに対する建玉(OI)の優位性をモデル化すると、現在の調整局面の始まりである12月8日以降、顕著な戦略の変化が見られます。

実際、投機家は1年以上前からイーサを好んでいましたが、市場の魅力のない値動きに押され、ビットコインのOIの優位性を高め、より多くの資本がBTCデリバティブに配分されていることを示しています。

Figure 7: Dominance of open interest on BTC and ETH

マーケットリーダーである2社の先物資金調達率については、大きな格差は見られず、投機家が同様の戦略で両資産を取引していることを示しています。

Figure 6: BTCとETHの先物取引のファンディングレート

現在、この指標は、ETHとBTCの将来契約において、わずかに強気のバイアスの存在を示しています。

しかし、オプション市場側では逆の動きがあり、両資産についてプットとコールの比率を示す

。

Figure 5: BTCとETHのオプションのプット/コール比率

上のチャートは顕著なダイバージェンスを示しています:

- 投機筋はビットコインの下落を予想し、プットの積み上げで身を守る。

- では、市場はイーサに対してより複雑なバイアスを示し、短期的にわずかに上昇することが好まれています。

。

今回のオンチェーン解析のまとめ

。

まとめると、ビットコイン(BTC)とイーサ(ETH)市場の相関性はかつてないほど強くなっています。

ETHは歴史が浅いにもかかわらずBTCと似たような動きをする傾向がありますが、そのボラティリティは持続しており、投機家が喜んで利用するパフォーマンスの非対称性を作り出しています。

実際、市場をリードする2つの資産間のセクターローテーションが再び働いており、先行きの不透明感を考慮するとビットコインに有利な状況となっています。

これはデリバティブ市場にも見られることで、投機筋はビットコインに多くの資金を配分する一方で、将来の価格下落に備えているのです

。