On-chain data shows options traders have flipped bearish and are bracing for volatility.

Recent days are increased market volatility as the blows up the FTX saga blows.

バイナンスのFTX購入の申し出は、苦境に立たされた取引所に命綱を与えるものです。しかし、BinanceのCEOであるChangpeng Zhao(CZ)が明らかにしたように、この取引は満足のいくデューデリジェンスを受けることが条件となります。

Crypto Twitterは、FTXの帳簿が見直され、費用対効果分析が検討されれば、CZはこの取引から手を引くだろうという憶測で溢れている。

一方、Glassnodeのデータで行われた分析では、ビットコインのデリバティブ市場がそれに応じて反応したことが示された。

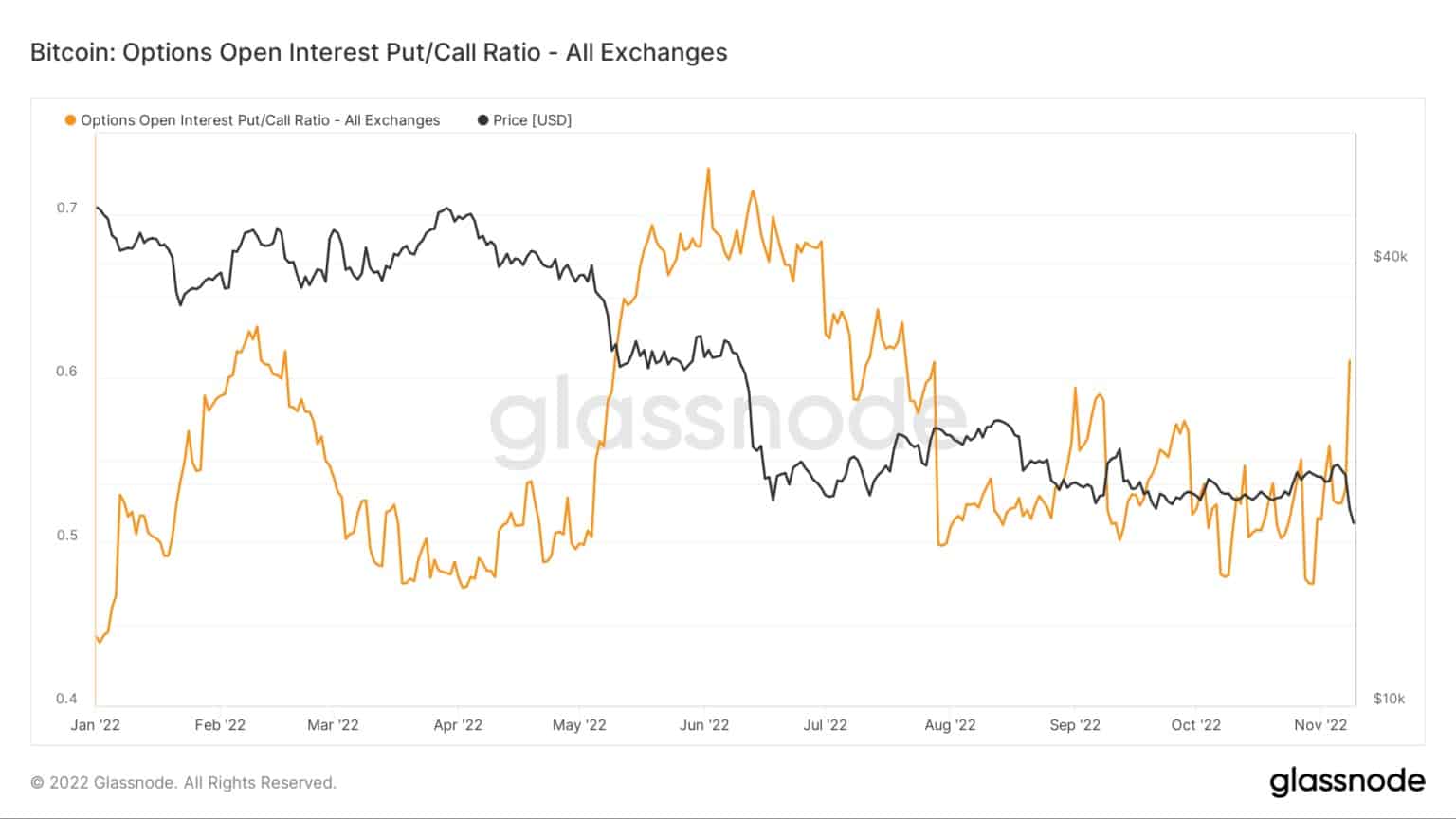

ビットコイン建玉プット/コール比率

。

プットとは、指定された有効期限までに設定された価格で資産を売却する権利のことです。一方、コールは、指定された期限までに設定された価格で資産を購入する権利を指します。

Open Interest Put/Call Ratio (OIPCR)は、特定の日のプット建玉の合計数をコール建玉の合計数で割って計算されます。

建玉とは、デリバティブ市場におけるプットまたはコールの未決済の契約数、すなわち未決済・未決済の状態です。マネーフローの指標と考えることができます。

下のチャートは、FTXの状況が定着するにつれ、OIPCRが急騰したことを示しています。プット買いに振れたことは、オプショントレーダーの弱気な市場心理を示唆しています。

重要なのは、OIPCRが6月のテラルナ暴落時のような極端な値には(まだ)達していないことです。それにもかかわらず、発展途上の状況として、プットがさらに伸びる余地がある。

Source: Glassnode.com

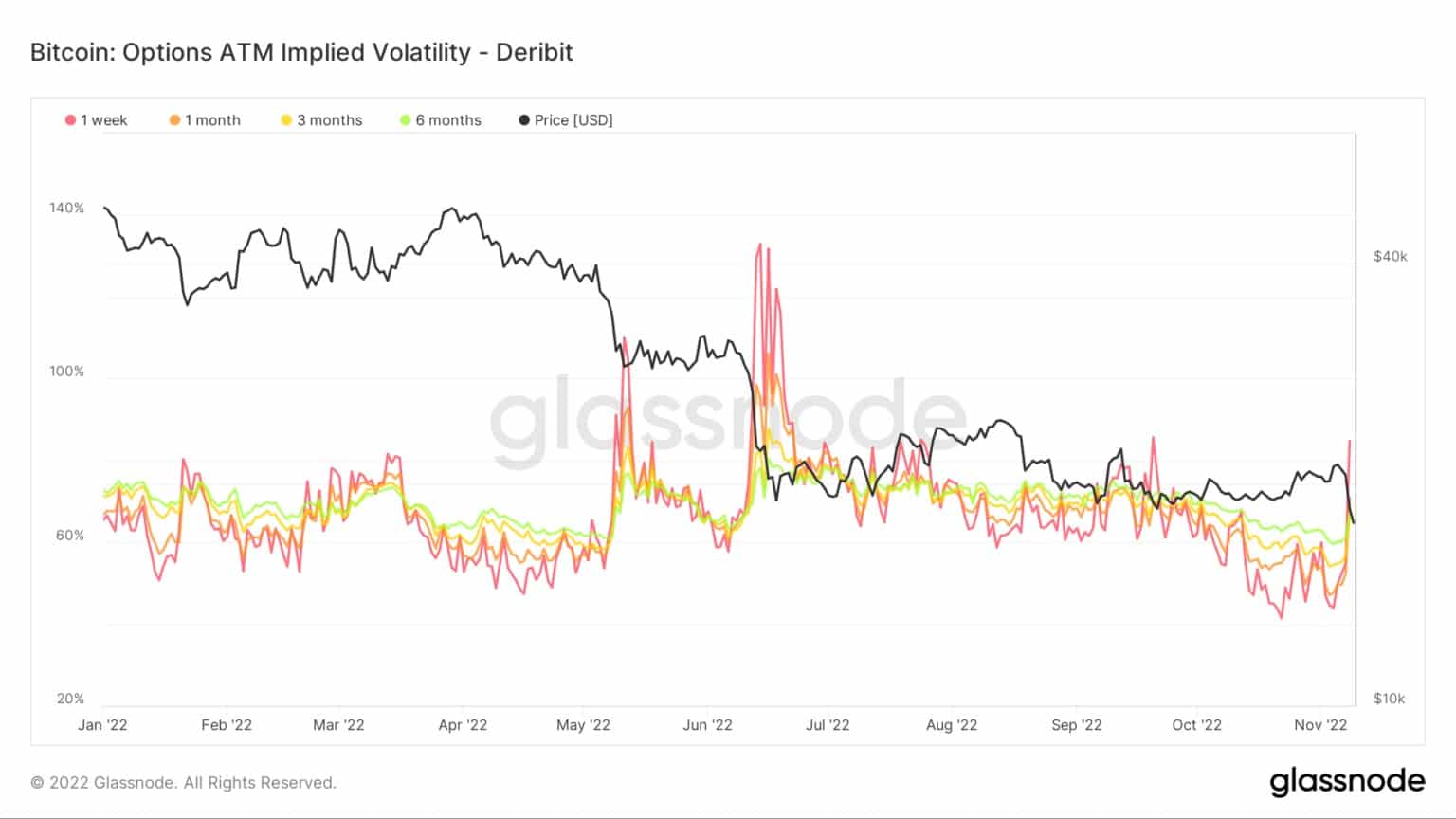

ATMインプライド・ボラティリティ

インプライド・ボラティリティ(IV)は、特定の資産の価格が変化する確率に対する市場のセンチメントを測るもので、オプション契約の価格決定によく使用されます。IVは通常、市場の低迷期に上昇し、強気な市況下では低下します。

IVは市場リスクの代用指標と考えられ、通常、特定の時間枠におけるパーセンテージで表示されます。

IVは、1年間における1標準偏差以内の予想される値動きに追随します。この指標は、現在から1週間後、1ヶ月後、3ヶ月後、6ヶ月後に満期を迎えるオプション契約のIVを定義することでさらに補完することができます。

下図は、これまでの安値から急反転しており、オプショントレーダーが今後のボラティリティの上昇を期待していることを示唆しています。

Source: Glassnode.com

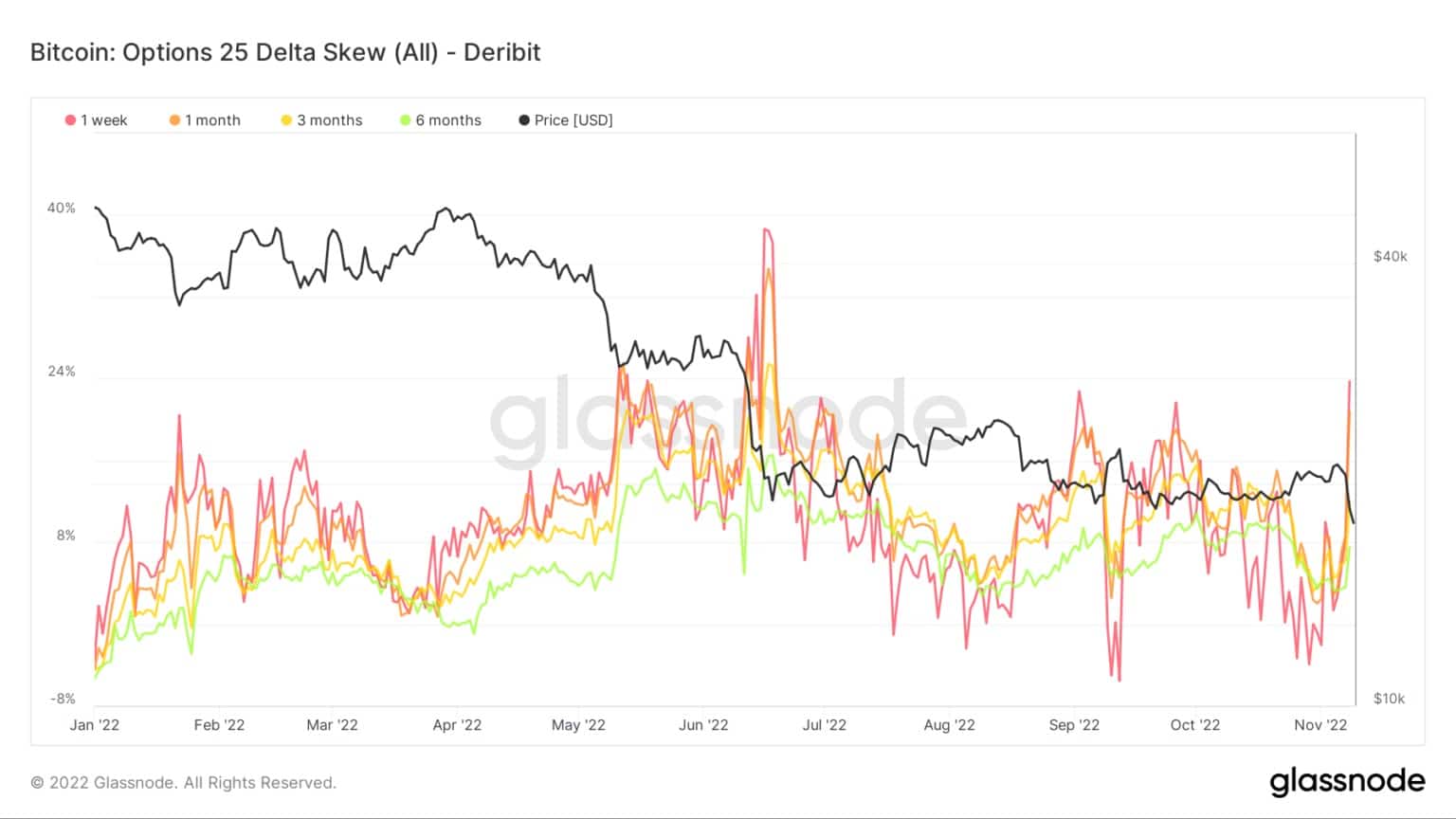

オプション25 デルタスキュー

オプション25デルタスキュー指標は、インプライド・ボラティリティ(IV)で表されるプット・コール・オプションの比率を見るものです。

この指標は、特定の有効期限のオプションについて、デルタが-25%のプットとデルタが +25%のコールを、データポイントに到達するように相殺したものを調べます。言い換えれば、これはビットコインのスポット価格が変化した場合のオプションの価格感応度の測定値です。

個々の期間は、それぞれ1週間後、1ヶ月後、3ヶ月後、6ヶ月後に満期を迎えるオプション契約を指します。

25 Delta Skewの上昇は、トレーダーがプットに殺到していることを示しており、OIPCRデータで確認されたセンチメントのUターンを示しています。

Source: Glassnode.com