Активите в областта на децентрализираните финанси, а именно криптовалутите, са далеч от най-добре представящия се инвестиционен клас днес. Въпреки това, ако не сте внимателни, можете да загубите всичките си пари.

Не е необичайно даден проект да генерира хайп, само за да се срине седмици по-късно. Ето защо за инвеститорите на дребно в DeFi е особено важно: 1) да имат рамка за анализ на проектите и 2) да прилагат тази рамка, преди да се впуснат в тях.

Децентрализираният характер на DeFi позволява на всеки да участва. Изненадващо е колко малко технически познания или парични средства са необходими за стартирането на проект или токен. Резултатите могат да бъдат катастрофални за инвеститорите, които решат да инвестират, без да извършат надлежна проверка.

За щастие, обратната страна на децентрализацията е, че данните са прозрачни и лесно достъпни. Данните не лъжат, така че това е мястото, където интелигентният инвеститор трябва първо да погледне.

Когато проучвате даден проект, няма да сгрешите, ако започнете с 3 показателя и 5 графики.

Диаграма 2: Разпределение на TVL

Графика 4: Съотношение MC/TVL

1. Обща блокирана стойност (TVL)

Уверете се, че проектът има стабилен ръст на TVL.

TVL се отнася до общата стойност на активите, депозирани от потребителите и заключени в даден протокол. Повече заключени активи в даден проект означава, че потребителите имат по-голямо доверие в осигуряването на ликвидност и обезпечение за икономическите дейности на протокола. Това е едновременно сигнал за доверието на пазара в проекта.

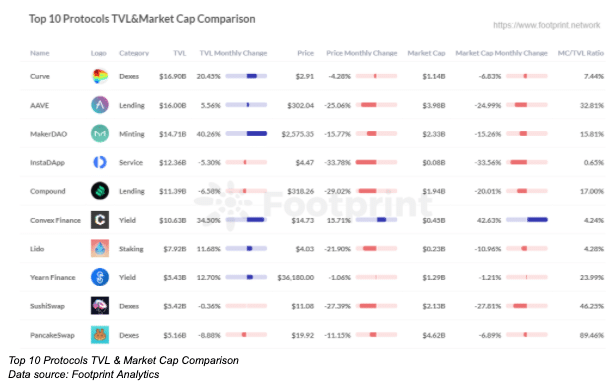

Както виждате, първите 10 протокола са както с огромни стойности над 5 млрд. долара, така и със стабилен ръст на TVL месец за месец. Това показва, че даден проект продължава да поддържа своята жизненост и сила.

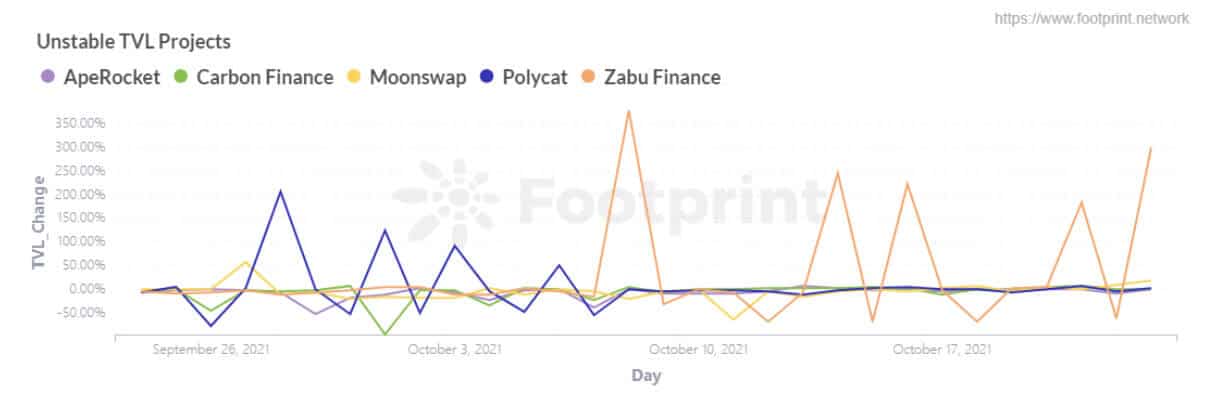

От друга страна, при разглеждане на по-слаби, по-малко реномирани проекти, картината е различна. Огромни промени в TVL на ден, с неустойчива възходяща тенденция, обикновено последвана от значителен спад на следващия ден след покачването.

Изберете проекти, чиито TVL са „средни по размер“.

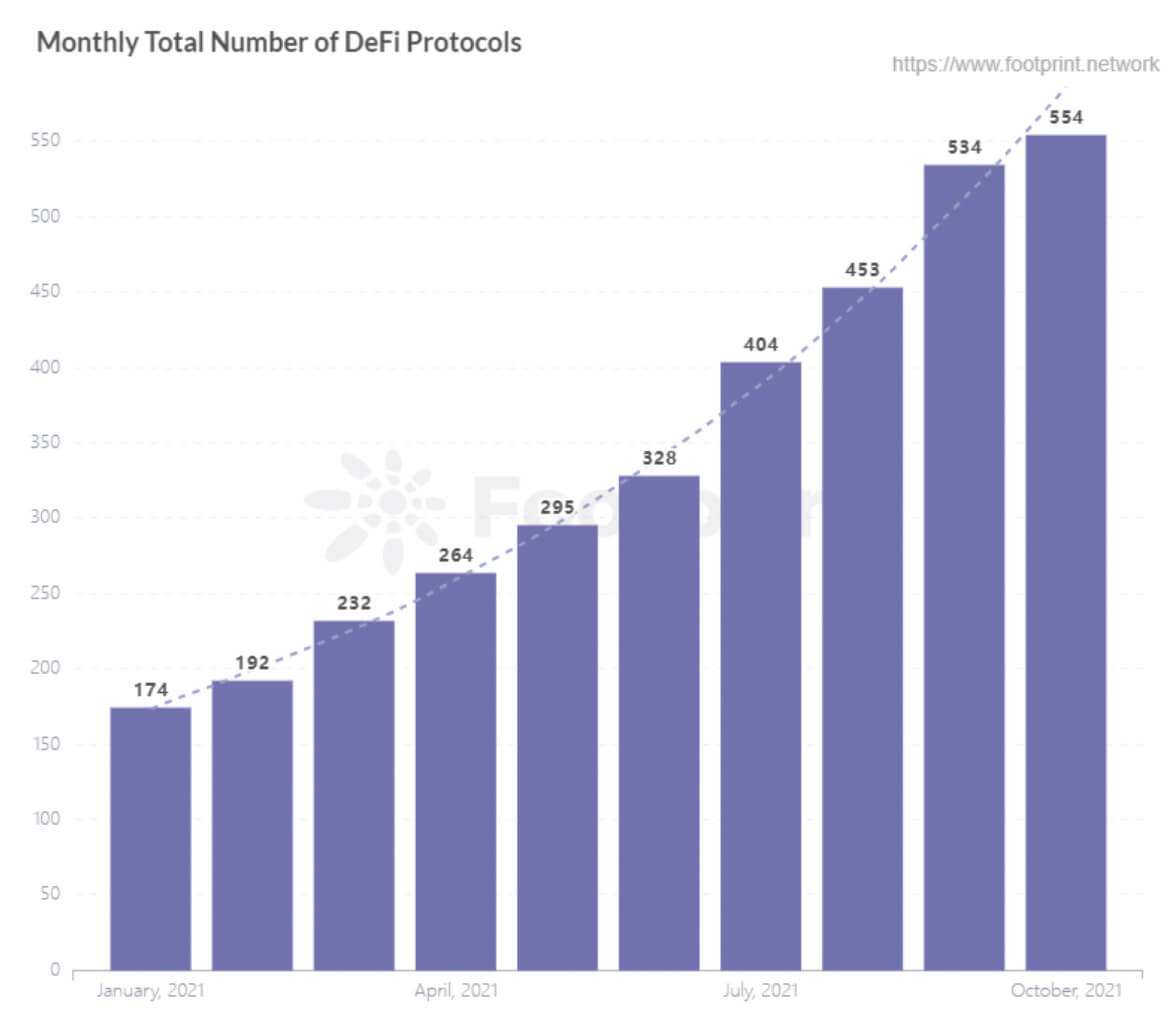

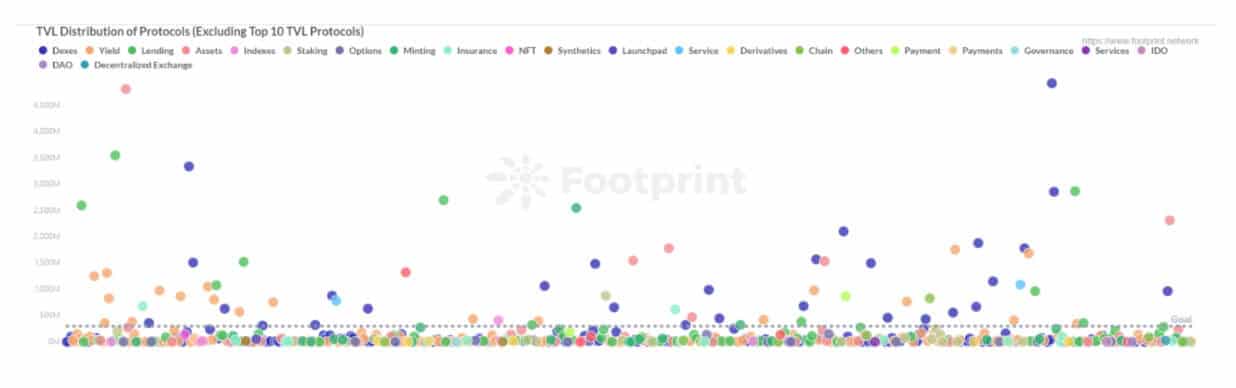

Както става ясно от диаграмата на разсейване по-долу, проектите се разрастват като луди с изключително неравномерно разпределение на TVL. Понастоящем има над 500 проекта DeFi, от които 33% имат TVL под 5 млн. долара.

Това е един от най-лесните начини за разделяне на проектите на 3 категории:

- Вие вече са „оценени“ или са свръхзадлъжнели/надценени

- Напълно нови, недоказани и рискови

- Проекти с потенциал

Как трябва да се балансира между риска и възнаграждението?

За да са на сигурно място и за да предотвратят риска твърде малки проекти да избягат с парите им, индивидуалните инвеститори трябва да се опитат да избират проекти в средата на диапазона на TVL и нагоре (около 20 млн. долара), когато решават в кого да инвестират.

Тези в диапазона от 1 до 10 млн. долара са подходящи за начални кръгове от инвестиционни институции. Индивидуалните инвеститори трябва да ги избягват, тъй като тяхното бъдещо позициониране и стратегическа насока не са ясни.

Въпреки че проектите за TVL в диапазона от 10 до 20 млн. долара са намерили подходяща стратегия за растеж и инвеститорите имат достъп до данни за този сегмент, по отношение на стабилността при тези проекти съществува риск от забавяне на растежа и висок риск от слаб растеж или спад, ако растежът не е достатъчен.

Проектите на TVL в диапазона от 20 до 50 млн. долара до известна степен са намерили ясно съответствие по отношение на механиката на продукта и растежа, като общността и техническата поддръжка постепенно стават по-сложни, и са добър избор, ако искате да постигнете по-висока възвръщаемост от горните протоколи.

Ако толерантността ви към риска е ниска и нуждата ви от възвръщаемост не е твърде висока, можете да изберете проекти от топ протоколите, в които да инвестирате, въз основа на предпочитаната от вас категория DeFi проекти (напр. DEX за осигуряване на ликвидност, кредитиране за отпускане на заеми и т.н.)

2. Пазарна капитализация (MC)

Търговската капитализация е най-точното цялостно отражение на пазарната стойност на проекта.

Този показател се изчислява подобно на акциите на традиционния капиталов пазар, а именно чрез умножаване на цената на токена по броя на токените в обращение и налични за търговия.

Тъй като броят на токените се влияе от тиража и от търсенето и предлагането, цената на токена може да се променя бързо. От друга страна, пазарната капитализация има тенденция да се увеличава или намалява в рамките на 20 %, като няма резки увеличения, последвани от стремителни сривове.

Това стабилно качество прави пазарната капитализация добър базов индикатор за оценка на проекти и идентифициране на потенциални и полезни инвестиции.

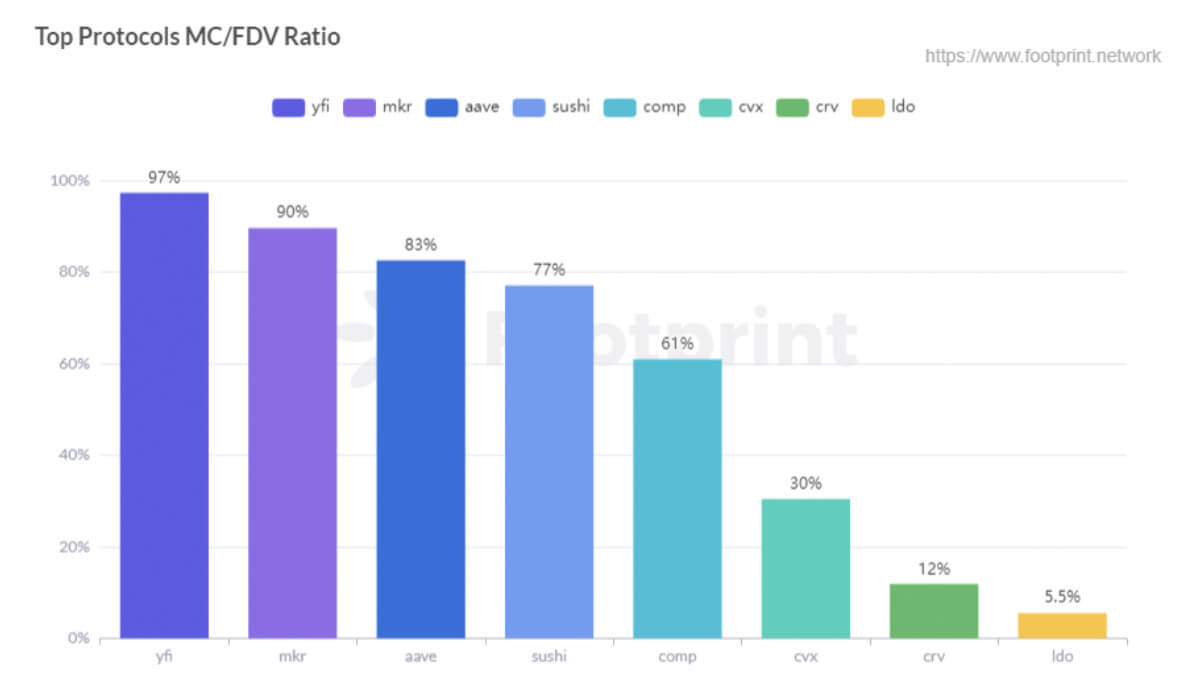

Избягвайте ниските съотношения MC/FDV, когато търсите дългосрочни активи.

Пълно разредената оценка (FDV) се отнася до максималното предлагане на токени, умножено по цената на токена. С други думи, тя е равна на пазарната капитализация, когато всички токени са били пуснати в обращение.

Ако съотношението MC/FDV на токените на даден проект е ниско, това означава, че все още не са пуснати голям брой токени. Това се случва, когато: 1) протоколът е отскоро в реално време; 2) общото предлагане на токени е изключително голямо.

Инвеститорите трябва внимателно да разгледат FDV, като се съсредоточат върху продължителността на периода, през който проектът е онлайн, и графика за доставка на токени.

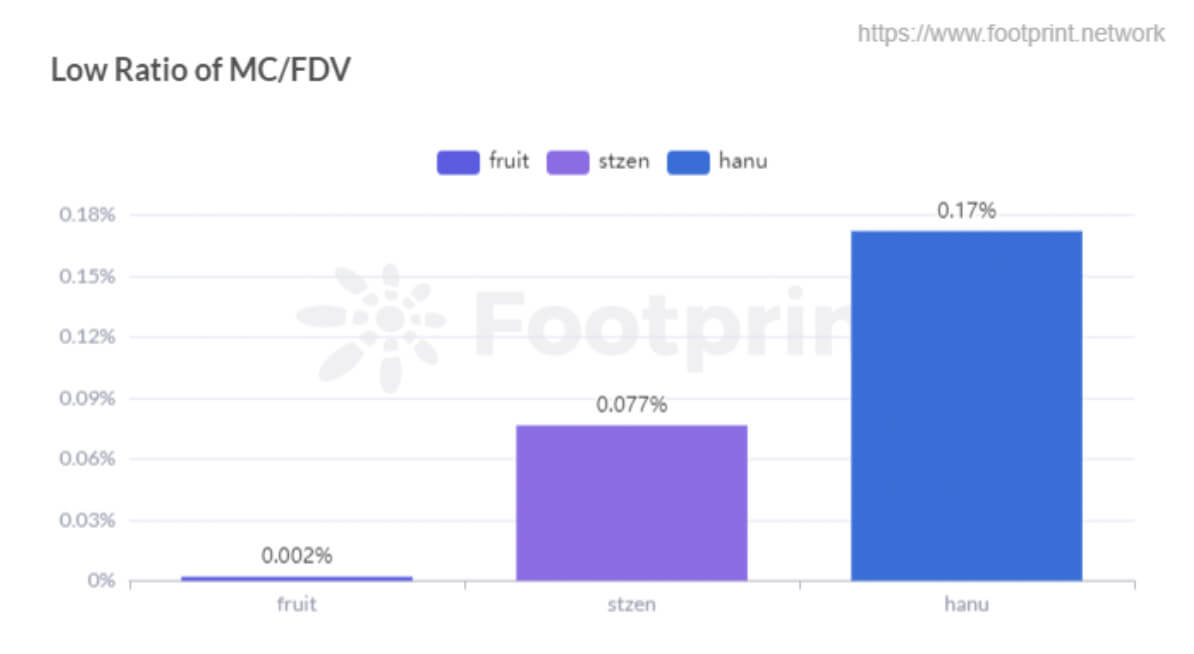

Някои примери за проекти с ниски коефициенти са:

- Плодове: Съотношението MC/FDV е 0,002%.

- StakedZEN: съотношението MC/FDV е 0,077%.

- Hanu Yokia: Съотношението MC/FDV е 0,17%

Коефициентът MC/FDV позволява на инвеститорите да преценят дали цената на даден токен е прегрята. Това е така, защото ниското съотношение показва, че предлагането в крайна сметка ще бъде по-високо от действителното търсене, след като собствениците на проекти пуснат повече токени. При бързо нарастващо търсене цената вероятно ще спадне, тъй като пазарът се адаптира.

Разгледайте графиката по-долу, за да видите как изглеждат проектите, класирани на първите места, от гледна точка на MC/FDV.

Проектите със съотношение MC/FDV, по-високо от 60%, са по-добри за дългосрочно държане с почти гарантирана ценова сигурност.

От друга страна, проектите с високо съотношение MC/FDV не са лишени от недостатъци. Те обикновено имат по-високи начални цени. Въпреки че това невинаги е така, анализът на данните ще ви позволи да направите по-добри инвестиции въз основа на вашите цели.

Например, Curve (CRV) има MC/FDV от 11,86%. Lido, друг проект за кредитиране, има по-ниска MC/FDV от 5,54% И по-висока цена на токена. Така че, когато сравняваме двата проекта, можем да видим, че тези, които търсят дългосрочни проекти за DeFi кредитиране, в които да инвестират, трябва да обмислят Curve вместо Lido.

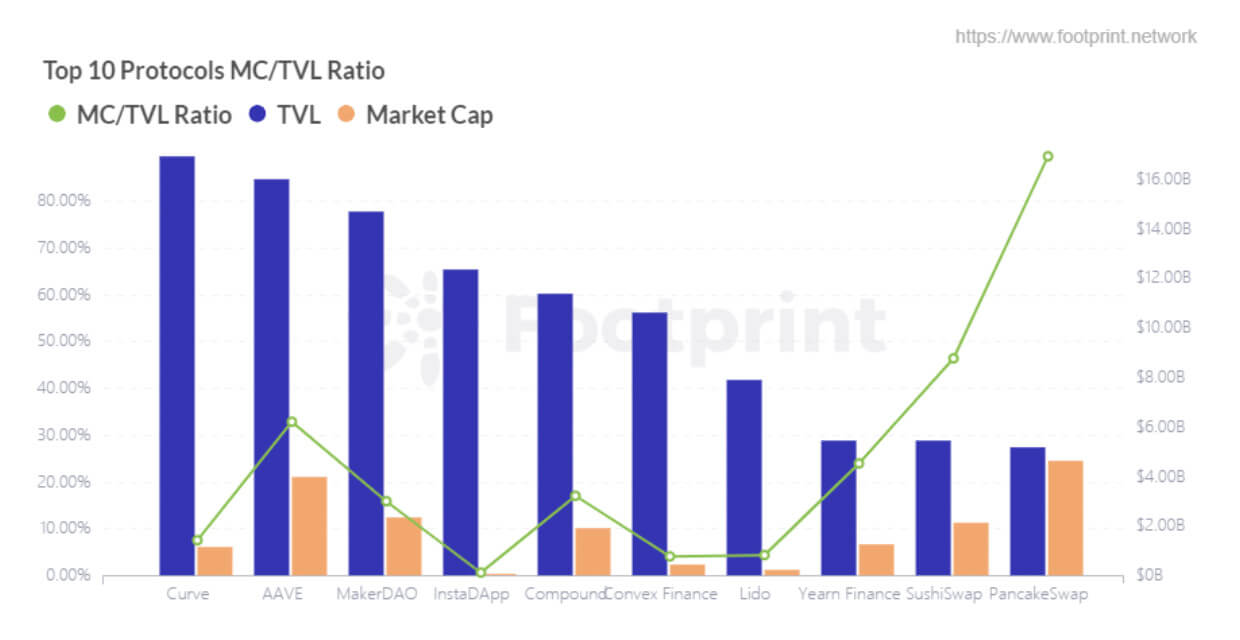

Отделяйте внимание на проекти с ниско съотношение MC/TVL.

Настоящите съотношения MC/TVL на 10-те най-големи проекта за TVL почти без изключение са по-малки от 1. Това означава, че тези проекти са подценени и си струва да се инвестира в тях. Ето защо:

От икономическа гледна точка, колкото по-висока е TVL на даден проект, толкова по-висока трябва да бъде MC, защото високата TVL показва, че инвеститорите имат висока степен на доверие в икономическата полезност на проекта.

С други думи, когато инвеститорите блокират своите токени, това означава, че те използват проекта, а не спекулират с него. По-голямото използване спрямо спекулациите обикновено е добър знак.

Ето защо инвеститорите трябва да погледнат внимателно съотношението MC/TVL. Коефициент, по-голям от 1, показва, че оценката може да е твърде висока и инвестируемостта е ниска, докато коефициент, по-малък от 1, показва, че проектът е подценен и възвръщаемостта е готова да се увеличи.

Не забравяйте винаги да сравнявате проекти в рамките на едни и същи категории за валидни сравнения и особено да сравнявате съотношенията на по-малко известни проекти с тези на водещите протоколи.

2. Стабилна цена на токените и разумен механизъм за разпределяне на токените

Изберете проекти, чиито токени са стабилни.

Много хора инвестират в DeFi наобратно. Те започват с разглеждане на цените на токените, след което правят проучване на основния проект, за да оправдаят своята (често водена от FOMO) инвестиция.

Вместо това вече трябва да сте проучили подходящите проекти, като използвате метриките и показателите, обяснени по-горе.

След като създадете кратък списък с проекти, от които се интересувате, проверени за солидни основи, можете да разгледате цените на токените.

В криптовалутите „стабилен“ е относително понятие.

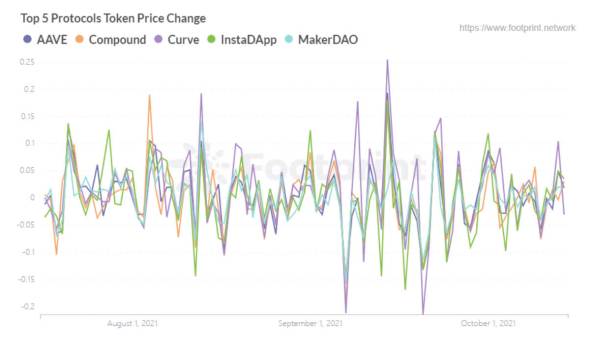

Във Footprint препоръчваме да се внимава за скокове и спадове на цените в рамките на 20%. Обикновено екстремната промяна на цената показва нездрава пазарна реакция на някаква новина, която може да е просто помпа.

Ако цената на токена остава относително стабилна, ликвидността на токена също е относително стабилна. Следователно възможността за нанасяне на вреди на проекта, причинени от голям брой индивидуални инвеститори, които продават токени, намалява.

Както и при другите показатели, това правило се прилага най-добре, когато сравнявате различните си възможности на визуализираща графика, както е посочено по-горе.

Данните показват, че InstaDApp и MakerDAO са по-устойчиви на негативните ефекти от разпродажбата, отколкото Curve, например.

Общение: 5 стъпки за оценка на инвестируемостта на проект DeFi

Когато търсите следващия проект, в който да инвестирате, започнете с фундаменталните елементи. Използвайте данни, за да сравните проектите в рамките на DeFi проектите, за които изпитвате силни чувства в дисертацията си.

Изводите:

- Стабилен растеж на TVL

- Разпределение на TVL в среден или по-висок диапазон, приблизително 20 млн. долара или повече

- СъотношениеMC/FDV по-високо от 5%

- СъотношениеMC/TVL по-малко от 1

- Стабилна цена на токена с месечни колебания под +/- 20 %

За горепосочените показатели читателите могат да получат директен достъп до тях в тази представена статия: Дъска за управление на отпечатъци, озаглавен „Как да открием ценен проект„.

Освен това токеномиката и структурата на екипа на даден протокол също са ключови причини, които трябва да се вземат предвид при инвестиране. Ако процентът на токените, притежавани от екипа или фондацията, е твърде висок, тогава има по-голям шанс проектът да е заграбване на пари.

Това лесно може да доведе до ситуация, в която основната група хора може да пусне бързо токени в опит да „осребри“, което води до сериозно разводняване на цената на токените и до по-голяма възможност за разпродажба на токените.

DeFi, като нов инвестиционен пазар, създаде повече инвестиционни възможности от традиционното финансиране, с много стойностни проекти, които са доста заспали.

Възможностите и рискът обаче вървят ръка за ръка. Важно е да се помни, че DeFi пазарът е по своята същност непредсказуем и че дори горепосочените показатели не са гаранция за дългосрочна жизнеспособност.

Какво е Footprint Analytics?

Footprint Analytics е универсална платформа за анализ за визуализиране на блокчейн данни и откриване на прозрения. Тя почиства и интегрира данни от веригата, така че потребители с всякакво ниво на опит могат бързо да започнат да проучват токени, проекти и протоколи. С над хиляда шаблона за табла плюс интерфейс за плъзгане и пускане всеки може да изгради свои собствени персонализирани графики за минути. Открийте данни за блокчейн и инвестирайте по-интелигентно с Footprint.

- Уебсайт: https://www.footprint.network/

- Discord:https://discord.gg/3HYaR6USM7

- Twitter: https://twitter.com/Footprint_DeFi