上位のDEXはいずれもトークンを発行しており、一見似ているトークン経済モデルが大きな役割を果たしている

..続きを読む

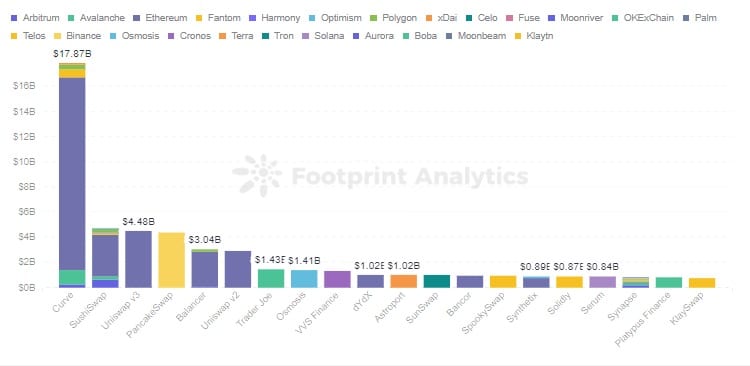

フットプリントアナリティクスによると、2月25日現在、DEXプロトコルは372、TVLは623億ドルで、DeFi全体の30%を超えている。

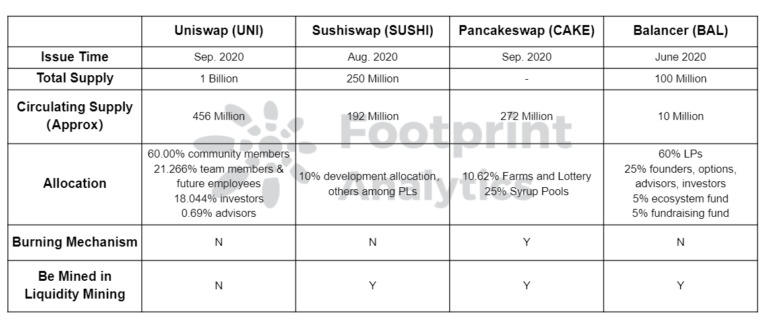

TVLで上位5つのDEXは、Curve、Uniswap、Sushiswap、PancakeSwap、Balancerである。多くのDEXが類似のモデルを持っているが、そのトークンエコノミーは同一ではない。Curveは最大手だが、安定したコインの取引プラットフォームとして、他とは若干異なる。したがって、彼の記事では他の4つのトークンエコノミーを比較します。

Footprint Analytics – Top 20 Dex TVL in Different Chains

Isusuance

。

4つの中で最も早くローンチしたのは、AMMの先駆者として2018年11月のUniswapでした。しかし、その2年後にトークン「UNI」を発行しており、最新のものとなっています。Balancer、Sushiswap、PancakeSwapはいずれも2020年にトークン(BAL、SUSHI、CAKE)を発行しています

|

.jp

UNI

。

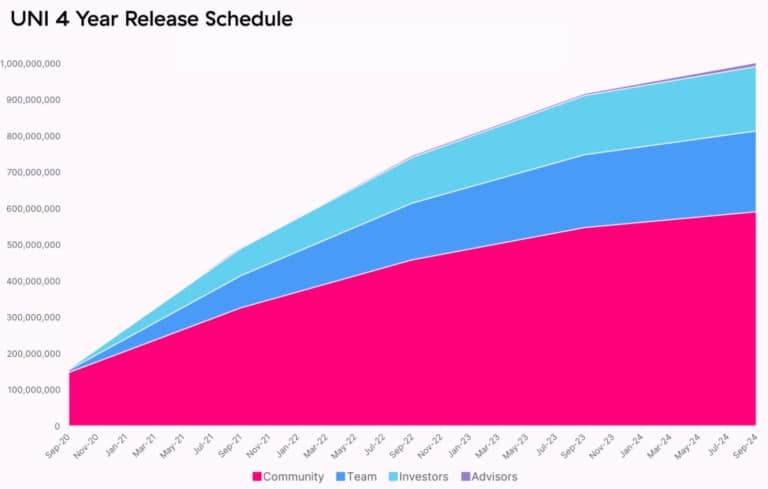

2020年9月からUNIは4年かけて最初の10億トークンを発行し、その後はパッシブなUNIホルダーがUniswapに参加し貢献し続けられるように、毎年2%ずつ永久インフレで発行されます

..続きを読む

SUSHI

。

スシスワップは、基本的にユニスワップのコアデザインを踏襲していますが、立ち上げ当初からガバナンストークンを発行しています。2020年8月の稼働時には無制限に発行していましたが、その後コミュニティの投票により最大2億5000万までとなりました。2023年11月までに流動性マイニングで完全解放され、それまでは毎月ブロック報酬が減少していく予定です

。

cake

のように。

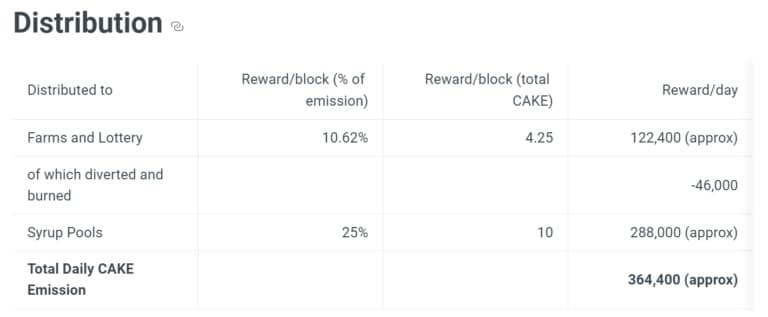

PancakeSwapは、BSCをベースに構築されたDEXです。LPのインセンティブを常に保つため、CAKEにはハードキャップがありませんが、主にそのデフレメカニズムに盛り上がるため、稼働時のUNIのような売り圧力に影響されることはありませんでした。

1ブロックあたりのCAKE鋳造枚数を減らすことで発行枚数を減らし、宝くじ購入時に20%のCAKEを燃やすなど、一連のバーニングメカニズムを備えている。フットプリント・アナリティクスによると、現在の発行枚数は2億7200万枚です。

bal

2020年3月にローンチした

Balancerは、6月に流動性採掘を開始しました。LPがプール内の資産の比率をカスタマイズできるのが特徴で、複数の資産を組み合わせたポートフォリオにも対応。

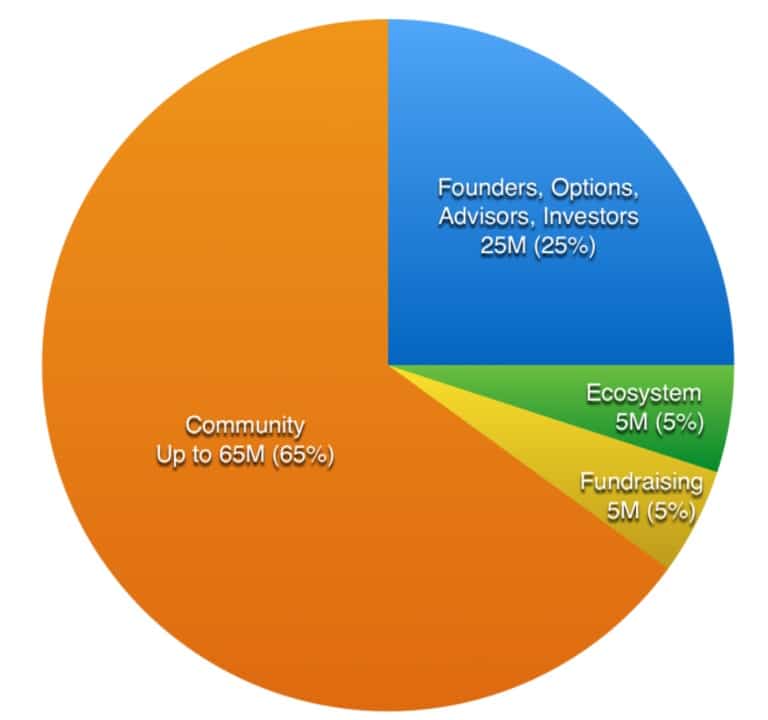

BALの最大供給量は1億円。流動性マイニングにより年間750万BALが配布され、8.67年かかる。BALの放出速度は他のプロジェクトよりはるかに遅く、こうすることで流通市場での売り圧力を軽減することができます。

アロケーション

トークンの割り当ては、プロジェクトの分散化の度合いを反映する

。

uni

UNIの初期発行は、コミュニティで60%、チームで21.266%、投資家で18.044%、アドバイザーで0.69%の分配計画に基づいて行われる予定です。後者3名は、4年間の権利確定期間が設定されている。

コミュニティ内の6億円のうち、1億5000万円は旧ユーザーにエアドロップされ、500万円ずつの4つのプールを通じてマイニング報酬が完了した流動性も解放されている。残りの4億3000万円は、4年間かけて年数を減らして放出される予定です。

」。

UNI4年リリーススケジュール

SUSHI

。

SUSHIは、1週間あたり400万個の流動性プールを通じて配布されます。継続的な開発と運用のため、SUSHIの10%が開発チームに割り当てられます。

CAKE

。

ケーキは無限にあるため、その分配は他とは少し異なります。10.62%が農場と宝くじに、25%がシロッププールに割り当てられています

。

ケーキの分布

bal

のように。

BALの最大発行額1億円のうち、65%をLPに、25%を創業者、オプション、アドバイザー、投資家に、5%をエコシステムファンドに、5%を資金調達ファンドに割り当てる予定です。創業者、オプション、アドバイザー、投資家に配分される部分には、権利確定期間も設定されている。

Balancerは、コミュニティが保有するBALの割合を増やし、ガバナンスへの割合を減らすことで、より積極的に分散化のアプローチをとっています

。

BAL分布

ユーティリティとトークンの取得

|

.jp

ユーザーは、取引所でトークンを交換するか、コミュニティに貢献することでこれらのトークンを得ることができます。UNIに加え、すべてのトークンは流動性を提供するために採掘することができ、CAKEはロッタリーを通じて獲得することも可能です。

ガバナンストークンについては、トークン保有者はコミュニティの提案や投票に参加し、プロトコルの仕組みを決定することができます。外部ユーティリティには事欠かず、特にCompoundのUNI、MakerDAO、Yearnには定評があります。CAKEはBSCに幅広いユーティリティがあり、外部プロトコルに預けることで他のトークンのマイニングを継続することができます。

また、トークンによってユーティリティが異なる

。

UNI

。

UNIはプロトコルフィーを捕捉することができません。捕捉できることで売り圧力が緩和される一方、UNIの4つの流動性マイニングプールは2020年11月に採掘を停止しており、潜在的な売り圧力も緩和されます

。

SUSHI

。

SUSHIは、SUSHIユーザー(xSUSHIホルダー)のステーキングに対して長期的に手数料を分配することで、UNIよりもトークン経済インセンティブを高めています。トレーダーが支払う0.3%の手数料のうち0.25%はLPに直接分配され、残りの0.05%はインセンティブとしてSUSHIステイカーに分配されます。

プロトコルで取引される量が多ければ多いほど、ステイカーはより多くの収入を得ることができ、LPとプロトコルの長期的な価値を結合させることができるのです。しかし、SUSHIがどんどん採掘されていくと、同じ量のSUSHIからリターンを獲得する能力は徐々に希薄になっていきます。そのため、LPはより多くのSUSHIを獲得するために、継続的な提案をする必要があります

。

cake

PancakeSwapでは、ユーザーはCAKEを使ってより多くのトークンを採掘したり、宝くじを購入したりすることができます。

bal

のように。

BALは他の一般的なプロトコルに比べてユーティリティが少ないが、バランサーはCurveのトークン機構を考慮し、コミュニティガバナンスと収益獲得のためにveBALを設計する計画を発表した。

ユーザーは80/20のBAL-ETHが流動性を提供するBPT(ファントムプールトークン)を入手し、対応するveBALを1週間から1年間ロックすることができます。veBALはプールの報酬シェアに投票できる点でveCRVと似ており、プロトコル収益の75%をveBAL保有者に分配します。

データ分析

|日本経済新聞社

上記4つのDEXトークンの経済モデルをまとめると、以下のようになります。

Footprint Analytics – DEX Token Economic Model

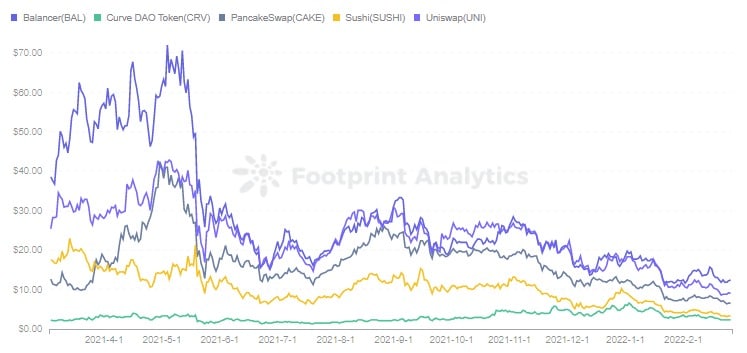

フットプリントアナリティクスによると、2月25日時点のトークン価格はBALが最も高く、約12ドル。 次がUNIで約9ドル。DEXは全体的にそれほど高くはないです。

BALはチームのトークン配分比率を下げることで分散化を実現し、ユーザーからの選好を高めようとしている。同時に、トークン発行期間が長いため、トークン価値の希薄化が緩やかになっている。5月の価格暴落後も1位をキープしている

。

Footprint Analytics – Price of DEX Token

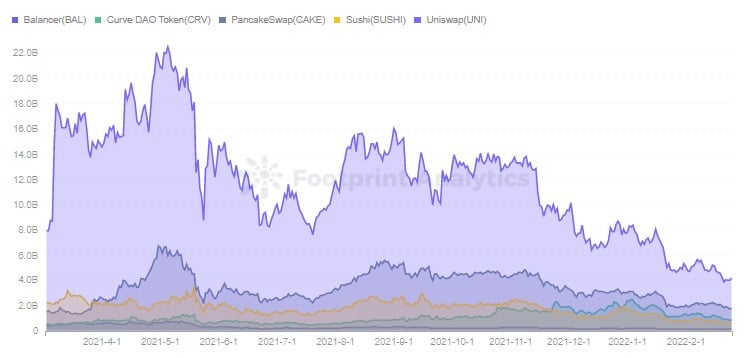

しかし、時価総額ではUNIが1位(42億円)、BALは流通量が1000万しかないため最下位(1億3000万円)

です。

Footprint Analytics – Market Cap of DEX Token

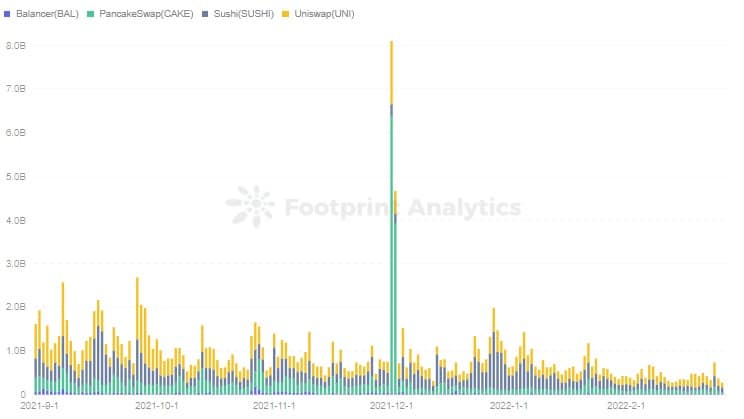

1日の取引量では、UNI、SUSHI、CAKEが上位を占め、BALは外部ユーティリティが少ないため活発ではありません

Footprint Analytics – DEX Tokenの取引量

SUSHIの上限なし早期発行による売りなど、異なるトークンの経済モデルがデータに明確に反映されています。そのため、ユーザーが保有前に詳しく理解することが必要です。

また、流動性マイニングによってトークンを発行するプラットフォームは、短期的な成功のためのプロトコルなのか、長期的な発展のためのプロトコルなのかを考えるきっかけになります。

このようなインセンティブによってプラットフォームに多くのTVLを追加し、コミュニティを通じてより分散化できるのは、真の価値を持つプロトコルのみです。真の価値を持たないプロトコルは、しばしばインセンティブの終了時に崩壊に直面し、トークンの価値がなくなってしまう。Uniswapは流動性マイニングを停止した後もTVLランキングを維持し、AMMのパイオニアとして市場価値を示している。

トークンの経済モデルは単純に見えますが、発行時のインフレによる価値の下落、トークンの効用、流動性採掘終了後もいかにインセンティブを継続できるかが、長期的な価値には欠かせません

。